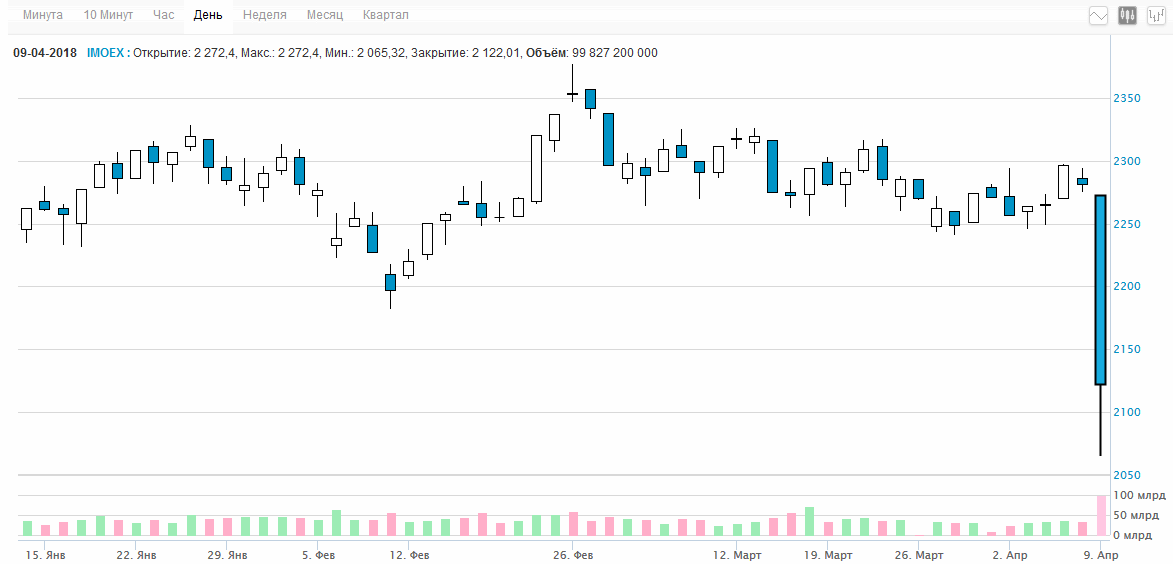

Санкции США настигли российскую экономику. Пострадавшими стали в первую очередь компании крупных олигархов, такие как Русал – однако сильно упал и индекс московской биржи (ранее – индекс ММВБ). В отрезке времени с начала года падение выглядит довольно впечатляющим:

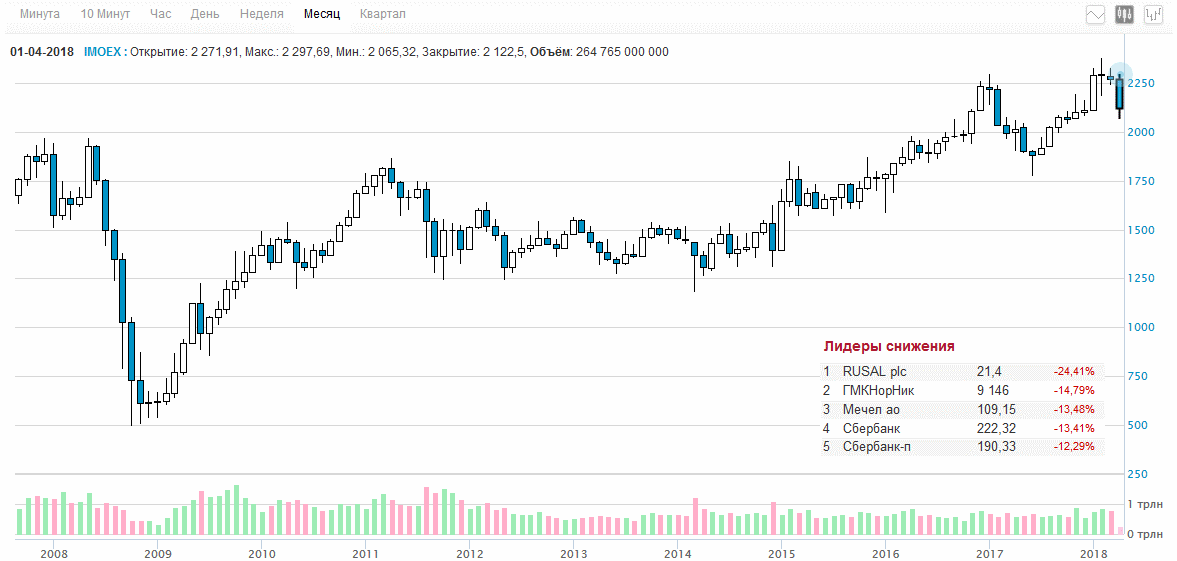

По итогам 9 апреля, прозванного “черным понедельником”, индекс Мосбиржи упал более, чем на 8%, а индекс РТС более, чем на 11%. В течение дня просадка была еще выше. Стоит ли паниковать из-за такой длинной свечи вниз? Едва ли. Сохранить спокойствие в этой и других подобных ситуациях поможет исторический взгляд на длинном временном отрезке, например за 10 лет:

Как видим, за последний месяц рыночная капитализация индекса IMOEX снизилась и на сегодня составляет около 9 трлн. рублей. Падение Сбербанка вполне объяснимо, так как в силу новых санкций он и ряд других крупных российских банков не сможет размещать в Евросоюзе инструменты денежного рынка со сроком погашения свыше 90 дней.

Но является ли актуальное снижение индекса чем-то особенным? Нет. Ниже собраны все основные просадки (более, чем -10%) за 20 лет существования индекса – нажмите, чтобы развернуть:

Таблица просадок индекса ММВБ

| Дата окончания падения | Падение индекса в % | Продолжительность падения, месяцы |

| 01-09-1998 | -80% | 13 |

| 01-9-1999 | -44% | 4 |

| 01-1-2001 | -51% | 11 |

| 01-10-2001 | -32% | 4 |

| 01-8-2002 | -24% | 4 |

| 01-11-2003 | -28% | 2 |

| 01-7-2004 | -32% | 4 |

| 01-12-2004 | -32% | 3 |

| 01-5-2005 | -11% | 4 |

| 01-6-2006 | -34% | 2 |

| 01-9-2006 | -16% | 2 |

| 01-3-2007 | -15% | 2 |

| 01-5-2007 | -16% | 2 |

| 01-8-2007 | -13% | 2 |

| 01-1-2008 | -23% | 2 |

| 01-1-2009 | -72% | 8 |

| 01-7-2009 | -31% | 2 |

| 01-2-2010 | -13% | 2 |

| 01-5-2010 | -22% | 2 |

| 01-10-2011 | -33% | 7 |

| 01-5-2012 | -24% | 3 |

| 01-11-2012 | -12% | 3 |

| 01-6-2013 | -19% | 6 |

| 01-3-2014 | -22% | 3 |

| 01-8-2014 | -14% | 2 |

| 01-7-2015 | -15% | 6 |

| 01-1-2016 | -15% | 3 |

| 01-6-2017 | -23% | 6 |

| 09-4-2018 | -12.0% |

Итого, на 20 лет приходится почти 30 падений свыше 10%. Следовательно, это довольно заурядное событие, хотя чем больше была просадка, тем реже она происходила. Примерно на ту же величину, что и индекс Мосбиржи на дату статьи (8-12%), два месяца назад падал и сам американский индекс:

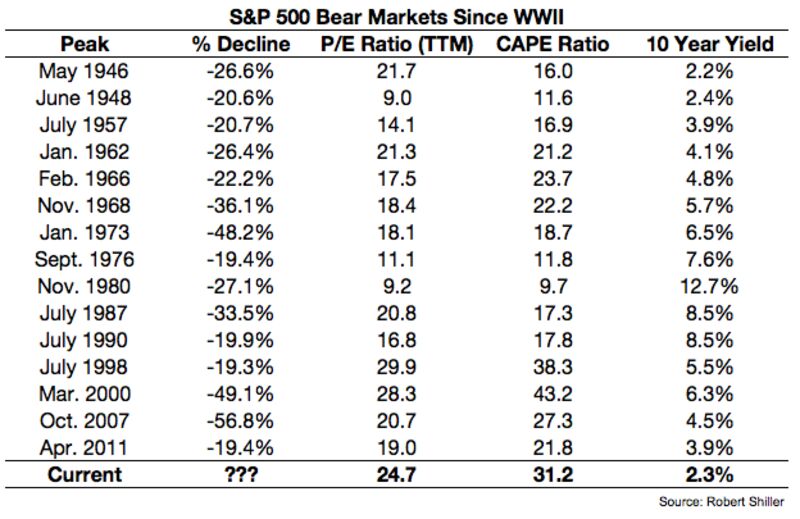

При этом американский рынок относится к развитым рынкам, поэтому снижения на величину от 20% тут встречается реже, примерно один раз в пять лет:

Акции как актив

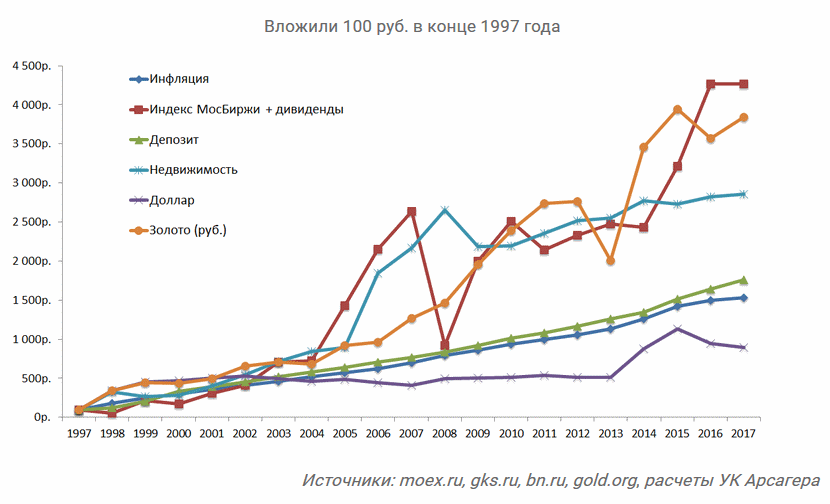

Акции являются самым доходным активом, когда речь идет о долгосрочных инвестициях. Интересно, что сильные падения очень часто являются толчком к активному росту, заметно перекрывающему падение. Особенно на развивающихся рынках. Например, после кризиса 1998 года российский рынок за 9 месяцев вырос на 650%, после кризиса 2008 – за полгода на 130%. Почему вторая цифра заметно меньше? Потому что к моменту второго кризиса российский рынок был уже очень дорог. Вот как росли российские акции за 20 лет:

Хорошо видно, что в 2008 году кривая индекса просела почти в 5 раз, упав на уровень банковского депозита – и тем не менее по итогам 20 лет акции в разы обошли как инфляцию, так и банковский депозит. Суммарный капитал вырос более, чем в 40 раз. Прекратить инвестиции в 2008 году было бы худшим из возможных решений. Лучшим – купить акции в этот момент или увеличить инвестиции, если они уже были.

Акции – это бизнес, то, что поддерживает стоимость денег. Если представить ситуацию, когда вся промышленность остановится, то очень скоро все товары начнут дорожать огромными темпами. Ведь людям нужны именно товары. Поэтому акции являются большей ценностью, чем деньги, и поэтому приносят больше дохода, чем съедает инфляция. Ну а периодические снижения и обвалы объясняются экономической теорией:

Обвал рынка – что делать?

Во-первых, всегда помнить, что риск – это не абстрактное слово. Рисков довольно много, и во время инвестирования обязательно реализуются по крайней мере некоторые из них. В данном случае реализовался политический риск, причем в весьма мягкой форме. В жесткой он был в 1917 году, по сравнению с чем сегодняшние переживания можно считать смешными.

Уйти от рисков при инвестировании невозможно, и попытки в этом направлении почти наверняка закончатся плохо. В какой-то мере избежать рисков пытаются спекулянты, поскольку ставят своей задачей зарабатывать если не на каждом, то на большинстве рыночных движений. Известна поговорка, что инвестор – это неудавшийся спекулянт; но практически нет примеров, когда получивший хорошую базу инвестор превращался в спекулянта. Ну а тот факт, что многие начинают со спекуляций, неудивителен – в предложениях научить торговать на любом рынке недостатка нет. Как брокеры, так и различные “гуру” делают на этом неплохой капитал.

Другой путь уйти от рисков – это нарваться на финансовую пирамиду, обещающую 20-30% или более в рублях/валюте и показывающую гладкую рыночную кривую. Поскольку новички рынка мыслят категориями банковских депозитов и обычно имеют мало представления о реальной кривой доходности рынка или хедж-фондов, то мошенникам нередко удается привлечь заметный сторонний капитал. Заканчивается такая ровная высокая доходность тем, что в один прекрасный день вывод средств становится недоступен. Разные варианты я также обсуждал здесь.

Поэтому – не избегайте риска!

Хотя избежать рыночного риска (иначе говоря – неизбежных периодических просадок) нельзя, но риском в достаточной мере можно управлять, распределяя компоненты инвестиционного портфеля. Реальные инвестиции крупных инвесторов – это нечто среднее между пониманием рыночных закономерностей, оценкой экономических показателей и искусством.

Именно поэтому даже среди очень опытных людей можно порой встретить диаметрально противоположенное отношение к разным рынкам и крупным компаниям. Баффет продает акции Apple, Сорос покупает. Или они могут быть согласны в том, что американский рынок перегрет, но расходиться в оценке, можно ли в него инвестировать еще какое-то время. Если у вас нет 10-20 лет рыночного опыта, то лучше всего сформировать долгосрочный план и следовать ему вне зависимости от внешних факторов.

Итак, что делать на практике обычному инвестору? Позволю себе дать несколько советов:

-

Избегайте “инвестиционного патриотизма”, который может вести к переоценке российского рынка. В масштабах мировой экономики российский рынок очень мал – поэтому несмотря на полезные налоговые льготы, я бы не стал давать российским активам более 10-15% капитала.

-

Периодические сильные снижения бывают на всех рынках. Спекулянт зарабатывает на них, только если угадывает их направление; инвестор зарабатывает на них, если регулярно вносит определенные суммы. Эта методика называется методикой усреднения.

- Ребалансировка портфеля позволяет поддерживать выбранный риск и вполне может увеличить доходность инвестора. Ребалансировка осуществляется путем возврата к первоначальному составу портфеля, продавая выросшие активы и покупая просевшие. Проводить ее можно как в заранее запланированное время (например, один раз в конце года), так и при заранее выбранном изменении активов (например, если акции упали или выросли на 30-40%).

-

Ну и наконец важнейшей вещью для инвестора является диверсификация. Ребалансировка и усреднение весьма важны, но именно распределение компонентов портфеля играет наиболее важную роль в том, какую доходность вы получите. По Бернштайну не стоит стремиться к “идеальному” портфелю – задачей инвестора скорее является избежать заведомо неэффективных вариантов.

Остальное сделает время. Время и диверсификация – столпы инвестирования.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.