При составлении инвестиционных портфелей я предпочитаю пользоваться биржевыми фондами ETF, в том числе фондами высокодоходных облигаций с доходностью в иностранной валюте. Такие фонды обычно содержат несколько десятков или даже сотен доходных облигаций (государственных, корпоративных или другого вида) и на дистанции дают доходность заметно выше, чем 10-летние казначейские облигации США. При этом риск банкротства отдельного эмитента сведен к минимуму при помощи диверсификации, хотя остается рыночный риск снижения котировок.

Доходные облигации и их анализ

Между тем на рынке всегда можно найти отдельные бумаги с высоким купонным доходом. Так, сегодня на рынке можно встретить выпуски с доходностью купонов 12-13% годовых в валюте – при том, что ставка 30-летних облигаций США составляет всего около 3%. Т.е. ставка в 4 раза выше! Как известно, доходность пропорциональна риску, хотя понимание рисков не гарантирует высокой доходности. Попробуем ниже разобраться, какие риски подстерегают обладателей единичной высокодоходной облигации.

1. Кредитный рейтинг

Любой серьезный эмитент облигации (как государство, так и отдельная корпорация) имеют кредитный рейтинг, устанавливаемый кредитными агентствами. Об этом я писал подробную статью здесь. Инвестиционным считается рейтинг не ниже BBB – более низкие значения говорят о недостаточно устойчивом текущем финансовом положении кредитного института. Чем дальше вниз по алфавиту, тем выше вероятность дефолта, т.е. неисполнения обязательств. Но государству или компании нужны деньги и они вынуждены поднимать ставку, чтобы привлечь инвесторов, согласных на риск.

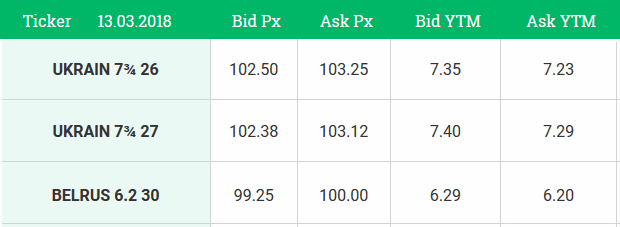

К примеру, Беларусь и Украина с точки зрения мировых агентств не являются стабильными государствами. Кредитный рейтинг Белоруссии по состоянию на конец 2017 – начало 2018 года равен B или B- со стабильным прогнозом, для Украины рейтинг от Moody’s на лето 2017 года всего Caa2. Следовательно, можно ожидать от Украины более высоких ставок по облигациям, что и происходит на самом деле:

Как видно, Украина предлагает купон в 7,75% годовых с погашением своих выпусков в 2026 и 2027 годах. Это более, чем в два раза выше по сравнению с 30-летней облигацией США – но это и понятно, так как у США высший кредитный рейтинг уровня ААА. У Беларуси ставка пониже и равна 6.2%, погашение в 2030 году.

Первые два значения таблицы показывают спрос и предложение на рынке – номинальная цена облигации 100%, следовательно украинские бумаги торгуются с небольшой премией. Последние два значения указывают на доходность к погашению, если купить ценную бумагу сегодня и держать ее до конца. Поскольку цена немного выше номинала, то доходность к погашению в случае Украины немного ниже купонной выплаты. Для Беларуси показатели купона и доходности к погашению почти равны.

2. Текущие котировки

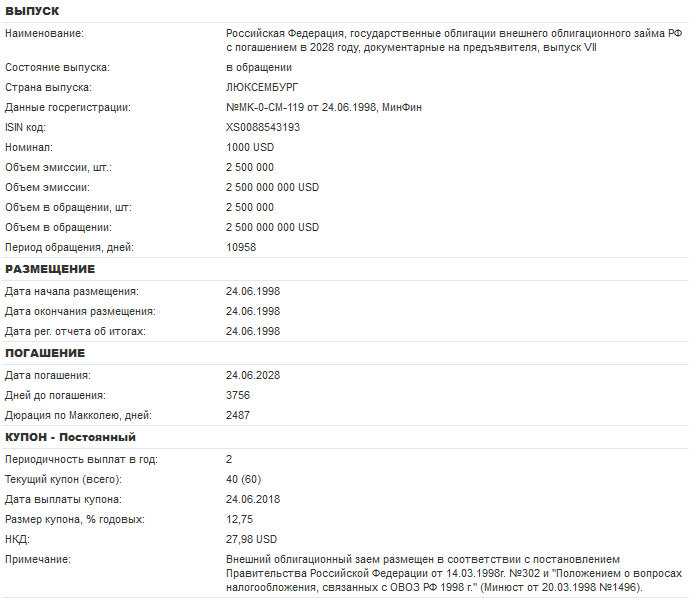

Но если мы возьмем 30-летнюю еврооблигацию России, выпущенную в 1998 году, то увидим довольную странную на первый взгляд картину:

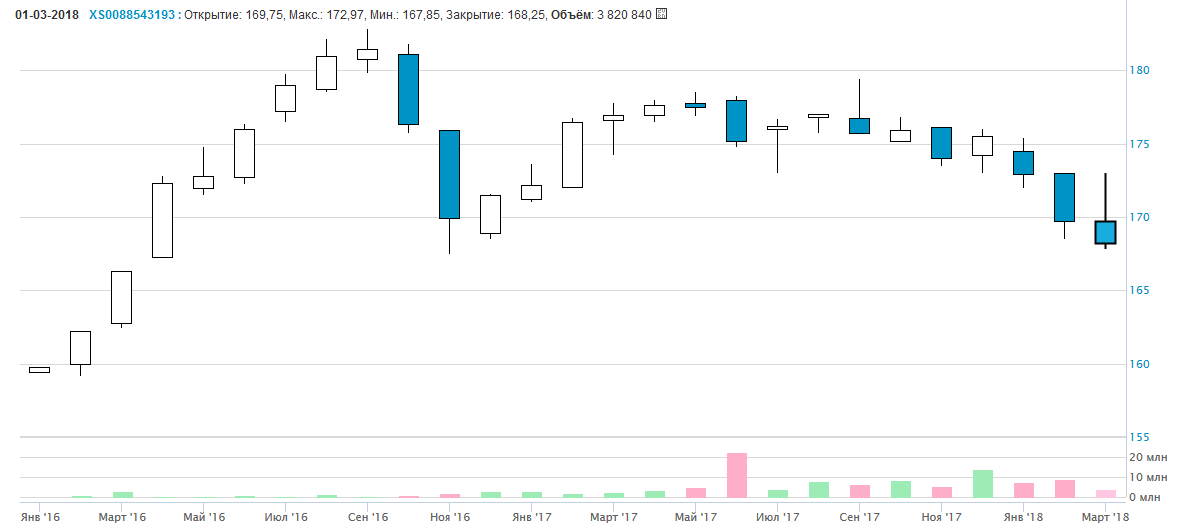

Т.е. бумага обладает купоном в 12,75% годовых при том, что рейтинг России в начале 2018 года находится на относительно высоком уровне ВВВ. Значит ли это, что купив данную облигацию можно получать доход почти 13% в долларах вплоть до 2028 года? К сожалению нет, поскольку текущая цена заметно превышает номинальную стоимость:

Следовательно, облигация стоит почти 170% от номинала. Покупка выходит довольно дорогой и для расчета доходности к погашению нужно разделить купонную доходность (12,75%) на премию (в 1.7 раза). Ведь купон выплачивается от номинальной цены бумаги. В результате получаем 7,5%. Это доход на уровне украинской облигации – однако это еще не все.

3. Возвращение к номиналу

В пункте выше нужно еще учесть потери при возвращении цены к номиналу. Ведь заплатив сейчас за облигацию в 1.7 раза больше (условно 170 долларов вместо 100) назад мы получим только 100.

Считаем. До погашения облигации в 2028 году мы получаем доходность 7.5% в год, что за 10 лет дает 75% от номинала. В конце срока мы получаем в 1.7 раза меньше требуемой сегодня суммы. Следовательно, 75 / 1.7 ≈ 44%. Т.е. реальная доходность к погашению составит 4.4% в год. Это как раз на уровне биржевых фондов высокодоходных облигаций, которые можно купить за несколько десятков долларов. Статью про ETF из облигаций читайте здесь. В то же время государственные еврооблигации обычно продаются не менее, чем за 10 000$.

Понятно, что написанное касается и корпоративных выпусков. Например, компания Ford Motor, которая входит в мировую ТОП-5 по объему выпущенных автомобилей, имеет 30-летнюю облигацию с купоном в 7.125% годовых и сроком погашения в ноябре 2025 года. Однако с учетом текущей рыночной цены в 118% реальная доходность к погашению будет менее 5%.

Интересно, что у компании имеется… 100-летняя облигация с датой погашения в 2097 году и купоном 7.7%. В данный момент торгуется на уровне 120% от номинала. Остается добавить, что расчет является не точным, а оценочным, поскольку не включает накопленный купонный доход, выплачиваемый при покупке владельцу облигации.

4. Изменение процентной ставки

Этот пункт относится к облигациям всех видов и предсказать его нельзя – но понимать стоит. Дело в том, что в случае фиксированного купона и роста процентной ставки та доходность, которая кажется хорошей сегодня, не будет таковой в будущем. Ниже исторический график 10-летних американских бондов:

Видно, что если в 1975 году доходность ненамного превышала 5% годовых, то в 1980 году она подскочила до 15%. Так что владельцы 10-летних бондов этого года выпуска остались довольны – в начале 1980-х последовало резкое снижение инфляции и ставки, что повысило цену облигаций и дало отличный против новых условий купон. Поскольку сегодня процентные ставки в США и Европе очень низки, в ближайшие 10 лет их повышение выглядит более ожидаемым вариантом.

При этом не стоит путаться с валютой, в которой номинирована облигация. Так, в России последних трех лет ставка шла вниз – соответственно, котировки рублевых выпусков ОФЗ шли вверх. Однако доходность к погашению в долларах по российским еврооблигациям зависит от ставки США – и как видно из графика в середине статьи, 30-летняя еврооблигация с сентября 2016 года показала снижение со 180% до 170% от номинала.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.