Даже если старость еще очень далеко, о том, чтобы она была обеспеченной, лучше позаботиться уже сейчас. Для начала рекомендуется узнать, что из себя представляют пенсионные выплаты, как формируется пенсия по старости и от каких факторов / критериев зависит ее размер. По каким принципам производится изменение пенсии. Также стоит разобраться с влиянием старения населения РФ и развитых стран, роста количества пенсионеров на пенсионное обеспечение ныне работающих граждан и будущих поколений.

История пенсии

Некоторые исследователи называют первыми пенсионерами древнеримских легионеров, а земельные наделы, получаемые по указу императора за военные подвиги — выдачей пенсии. Однако на первые пенсии больше похожи выплаты денежного обеспечения отставным морским офицерам, введенные в 1673 году во Франции.

Здесь же, только в 1790 году, во время Великой французской революции возникла пенсия госслужащих — принятый закон дал право на ее получение гражданским лицам, достигшим 50-летия и отслужившим на благо государства тридцать лет.

Массовое обеспечение пенсиями вместе с солидарной пенсионной системой впервые в истории ввел в 1889 году правитель Германии Бисмарк. Германскому примеру вскоре последовали:

- Дания — ввела универсальную пенсию по возрасту в 1891 году;

- Новая Зеландия — в 1898 году;

- Австралия и Великобритания — в 1908 году;

- Франция — в 1910 году;

- Швеция — в 1913 году;

- Италия — в 1919 году.

В США пенсия гражданам была введена только в 1935-м, в Канаде — в 1927 году.

Пенсии в Российской империи

Первая пенсия в России, введенная указом Петра Первого, также полагалась отставным офицерам ВМФ, кроме того после смерти морского офицера его супруге причиталась пенсия вдовы, детям — сиротская. Позднее — со второй половины 19 века — ведомственные и государственные пенсии в царской России получали:

все отставные военнослужащие и госчиновники;

их вдовы и дети;

народные учителя;

медработники казенных больниц;

члены специализированных страховых обществ, которые самостоятельно устанавливали размер страховой пенсии. Пример такого общества — пенсионная касса, где состояли работники Российских железных дорог.

В 1913 году право на пенсию получили также рабочие госпредприятий. Но еще в 19 веке страна впервые столкнулась с высоким финансовым бременем, которое представляет для госказны солидарная (распределительная) пенсионная система. Реально прожить на пенсионные выплаты могли только высокие чины, а размер пенсий рабочим оказался вовсе ничтожным.

Пенсионное обеспечение в СССР

Советская власть, позиционировавшая себя как рабоче-крестьянская, не слишком торопилась с пенсионным обеспечением трудящихся. «Положение о пенсиях и пособиях по социальному страхованию» впервые было принято в СССР в 1930 году. Возраст выхода на заслуженный отдых (актуальные до сих пор 60 лет для мужчин и также действующие ныне 55 для женщин) установлен в 1932-м, и лишь тогда право на пенсию было предоставлено рабочим всех отраслей промышленности.

Закон о пенсиях приняли только в 1956 году, а крестьяне, работавшие в колхозах, получили право на пенсионные выплаты и того позже — в 1964-м.

Максимальная пенсия в СССР составляла всего 120 рублей. Какую бы высокую зарплату ни получал рабочий или крестьянин в работоспособном возрасте, крупные пенсионные выплаты ему не полагались. Средняя пенсия в тот период — всего 67,50 руб.

Пенсионное обеспечение в современной России

По источнику финансирования российская пенсия бывает двух видов:

-

страховая пенсия — выплачивается за счет денежных средств Пенсионного фонда РФ. Начисление и выплата регулируется законом 400-ФЗ о страховых пенсиях от 28 декабря 2013 г. Право на пенсию россиянам обеспечивает уплата страховых взносов;

-

государственная пенсия — начисляется и выплачивается за счет бюджетных средств согласно закону 166-ФЗ о пенсиях, принятому 15.12.2001 г.

В зависимости от основания назначения страховой пенсии различают три ее вида:

- по старости;

- по потере кормильца;

- по инвалидности.

Важно: если по 400-му закону гражданин не имеет права на страховую пенсию, ему назначается социальная пенсия соответствующего вида согласно 166-му ФЗ.

Кроме того, 166-м законом предусмотрены государственные пенсии ветеранам ВОВ и лицам, проживавшим в блокадном Ленинграде. Он также регулирует назначение пенсии за выслугу лет:

военнослужащим;

федеральным гос. служащим;

космонавтам;

летчикам-испытателям.

Страховая и накопительная пенсия

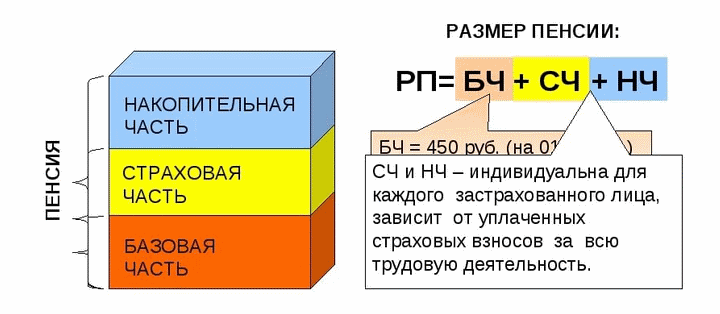

Страховая пенсия по старости в России с 1 января 2002 (после вступления в силу фед. закона 173-ФЗ) разделена на три части:

Первая носит название базовой и полагается любому гражданину России. Она формируется из бюджетных средств и является прописанной в законе константой (с 2002 по 2017 год увеличилась в 10 раз). Две остальные части называются страховая и накопительная и формируются из зарплаты будущих пенсионеров, т.е. зависят от стажа и размера заработной платы участников пенсионной программы:

Итого, в обоих случаях работодатель отчисляет в пенсионный фонд России 22% от уровня зарплаты работника. Вариант 2 действует только для людей с 1967 года рождения – при этом вариант 1 возможен для всех участников пенсионной системы. Источники средств для накопительной части:

-

6% от уровня заработной платы;

- добровольные взносы на личные пенсии (добровольное пенсионное страхование);

- гос. программа софинансирования пенсии, или программа «1000 на 1000» (прием новых участников прекращен 31 декабря 2014 г.);

-

материнский капитал (по желанию распорядителей, обычно тратящих эти средства на другие цели).

Накопительная часть пенсии – это фактически собственный инвестиционный портфель будущего пенсионера. Хотя он составляется не им самим, а управляющей компанией выбранного пенсионного фонда, свои плюсы такая схема имеет:

В плюсах страховой части – ее индексация правительством. Пенсионные накопления россиянин вправе размещать либо в Пенсионном фонде РФ, либо накопительную часть в одном из НПФ — негосударственном пенсионном фонде. Подробнее о пенсионных фондах России и их особенностях читайте тут. Управление накопительной частью, находящейся в ПФР, в свою очередь можно поручить либо государственной управляющей компании (Внешэкономбанк), либо одной из частных УК. Все средства, находящиеся в ПФР, являются собственностью государства, тогда как накопительная часть в НПФ принадлежат фонду (вам).

Однако с конца 2013 года накопительная составляющая была заморожена правительством – и недавним решением заморозка продлена вплоть до 2020 года. При этом был введен мораторий на передачу пенсионных средств в НПФ (экономия здесь только в 2016 году дала бюджету дополнительные 342 млрд. рублей). Дальше возможны варианты. Например, средства из накопительной части могут возвращаться в виде единовременной выплаты – условия нужно узнавать индивидуально.

В другом варианте замороженная накопительная часть компенсируется страховой. Что это означает на практике? Если вашу зарплату умножить на 6% и полученное число на время с начала моратория в месяцах, то результат должен быть изъят в накопительной и появиться в страховой части вашего личного кабинета пенсионного фонда. При зарплате в 30 000 рублей это 64 800 за 3 года. В 2014 году так и было. Но в 2015 году был введен так называемый пенсионный балл, в результате чего страховая часть стала рассчитываться не в рублях, а в баллах. Выглядело это просто благодеянием:

Фактически же пенсионный балл оказался налогом на накопительную часть: с 2015 года на страховую часть начисляется меньше, чем начислялось бы на накопительную. Размер потерь тем больше, чем выше ваша зарплата. Что тут можно сделать? Немного, хотя существуют также альтернативные способы самостоятельного обеспечения россиян дополнительной пенсией. Самые известные из них — накопительное страхование жизни и добровольное пенсионное страхование.

Другой момент, который стоит отметить – россиянам, выплачивающим пенсионные взносы, к 31 декабря 2015 года нужно было сделать выбор: отказаться или сохранить накопительную часть пенсии. Собственно еще в 2013 году было принято решение о сокращении этой части до 2% для людей, не подавших заявление с просьбой оставить себе 6%. Следствием стали массовые переводы своей накопительной части из государственного в негосударственные ПФ к концу обозначенного срока (конец 2015).

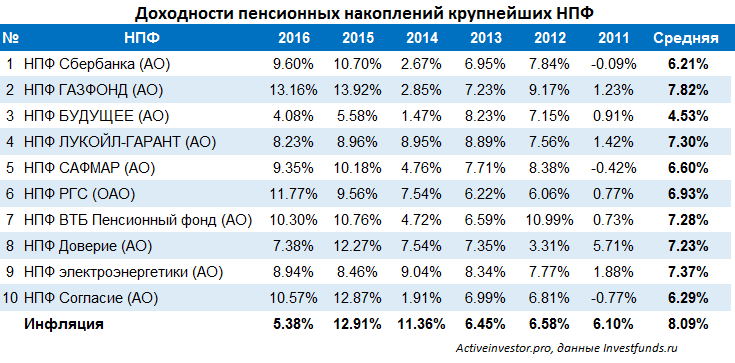

Не сделавшие выбор лишались накопительной части. Исключение – начавшие работать после января 2014 года получают 5 лет на принятие решения. Кроме того, с 2016 года раз в пять лет можно поменять пенсионный фонд (с государственного на негосударственный или между НПФ) с сохранением инвестиционного дохода. Однако управление средствами во многих НПФ проигрывает инфляции:

В условиях продолжающейся заморозки накопительной составляющей (теперь как минимум до 2020 года) разницы в сделанном выборе нет, но в будущем высказавшееся за сохранение имеют хотя бы теоретический шанс инвестировать часть своих пенсионных накоплений в фондовый рынок и стать их владельцем. Сейчас же все взносы работающих идут на страховую часть, т.е. направляются на текущие выплаты пенсий.

Размер страховой пенсии

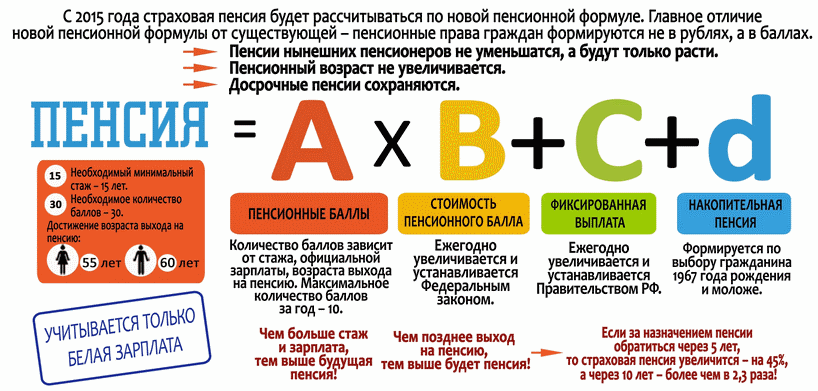

При определении размера страховой пенсии по старости используется специальная формула пенсии, приведенная немного выше:

Пенсия = A × B + C, где

- A — пенсионные баллы, «заработанные» по состоянию на дату назначения пенсии,

- B — стоимость пенсионного балла по состоянию на год назначения пенсии, ежегодно индексируемая государством,

- C — фиксированная выплата, тоже ежегодно индексируемая — согласно фед. закону о федеральном бюджете (базовая пенсия).

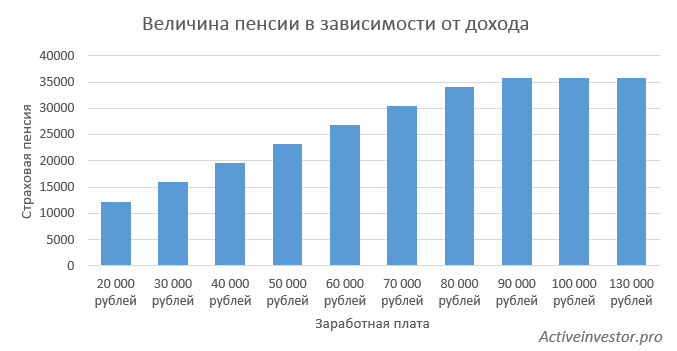

Накопительную составляющую с учетом текущих реалий смысла включать в формулу нет. Можно также обратить внимание на то, что Госдума не обязана голосовать за индексацию пенсий пенсионерам в размере, отвечающем прогнозу инфляции на будущий год, и нередко индексирует выплаты пенсионерам на меньший процент. Важно также знать, что в текущих условиях увеличение зарплаты с некоторого порога перестает приносить прибавку к пенсии, оставляя ее на скромном уровне:

Базовая и минимальная пенсия

Помимо страховой и накопительной составляющей, законом от 2002 года предусмотрена также базовая пенсия – ее размер на момент выхода закона составлял всего 450 рублей в месяц. Условие получения на конец 2017 – только наличие паспорта (выдается также безработным и бездомным). Размер базовой пенсии в 2017 году 4,824.3 рубля, причем для пенсионеров старше 80 лет эта сумма в два раза выше. Выплачивается из средств бюджета.

Необходимо понимать, что размер базовой и минимальной пенсий — это разные величины. Размер минимальной пенсии — для России не официальный термин, а бытовое понятие. Это величина, однако, не должна быть меньше прожиточного минимума, который рассчитывается согласно Федеральному Закону №134-ФЗ от 24.10.1997 года (закон «О прожиточном минимуме в РФ»). Если Пенсионным фондом гражданину назначается слишком маленькая пенсия, устанавливается федеральная либо региональная доплата.

Величина прожиточного минимума, а значит и минимальная пенсия по регионам разная — например, в Санкт-Петербурге гораздо выше, чем в Кабардино-Балкарии либо Ингушетии. Интересно, что на 2017 год максимальное значение прожиточного минимума для пенсионеров было не в Москве, а в Камчатском крае – около 14 650 рублей, что примерно на 3 000 рублей выше московского показателя.

Пенсия по инвалидности и потере кормильца

Размер ежемесячной пенсии по инвалидности рассчитывается по той же формуле, что и пенсии по старости, но размер фиксированной выплаты в этом случае другой.

Размер пенсии по потере умершего (погибшего) кормильца определяется по формуле:

P = K / (M * O) / S + B, где

- P — сумма пенсии,

- K — пенсионный капитал кормильца по состоянию на дату смерти,

- M — количество месяцев ожидаемого периода предоставления полагающейся пенсии по старости,

- O — отношение продолжительности страхового стажа кормильца на дату смерти к 180 месяцам,

- S — количество неработоспособных членов семьи кормильца,

- B — базовый размер пенсии по невосполнимой потере кормильца.

Увеличение пенсионных выплат

Валоризация пенсии

Увеличение выплат пенсионерам может производиться в следующих формах:

-

валоризация пенсии;

-

индексация;

-

перерасчет пенсии;

-

единовременная пенсия

Валоризацией в России называется переоценка пенсионных прав граждан, сформированных до начала пенсионной реформы. Она касается тех пенсионеров и работающих лиц, которые трудились до начала 2002 года, а вышли или выйдут на пенсию — после. Суть в том, что пенсионный капитал каждого россиянина, заработанный до 2002-го и зависящий от

1) стажа для начисления пенсии

2) средней зарплаты за два последних года либо 5 любых лет работы

увеличивается на:

- 10% независимо от величины трудового стажа;

- 1% за каждый год труда до 01.01.1991 г.

Валоризация пенсии производится с 1 января 2010 в беззаявительном порядке органами ПФР на основании принятого в 2009 году закона 213-ФЗ. Изменения в законодательстве, вступившие в силу в 2015-м, переоценки пенсионных прав не коснулись.

Индексация, перерасчет, доплата

Индексация пенсий в прошлом 2017 году в России составила:

-

индексация пенсий неработающим — 3,7%;

- индексация военных пенсий — 4%, кроме того вводится доплата бывшим сотрудникам прокуратуры за классный чин;

- социальных пенсий — 4,1% (с 1 апреля);

-

страховых пенсий по старости работающим — 0%.

Заморозка пенсий в 2018, как и в предыдущие годы, коснется их накопительной части — вместо накопительных счетов граждан в ПФР и НПФ эти средства снова пойдут на выплаты нынешним получателям, и так до 2020 года. Согласно выводам аналитиков АНПФ, из-за этой меры российская экономика к указанному году потеряет 6 трлн. рублей инвестиций.

Перерасчет размера страховой пенсии может производиться как без заявления, так и по заявлению пенсионера. Наиболее распространен перерасчет пенсий работающим лицам, которые продолжают уплачивать взносы в ПФР с нынешнего дополнительного заработка.

Единовременная выплата пенсии может как заменять индексацию, так и служить дополнительной пенсией. Например, в январе 2017 российские пенсионеры получили вместе с текущей пенсионной выплатой единовременную в сумме 5000 руб.

Выводы

Солидарная пенсионная система, изобретенная Бисмарком, безупречно действует, если количество работающих граждан значительно превышает число пенсионеров по старости, а продолжительность жизни на заслуженном отдыхе незначительная. Иначе говоря, это финансовая пирамида с естественным притоком новых людей и исчезновением “старых вкладчиков”. Когда люди начинают жить дольше, государству требуется все больше денег на выплату пенсии пенсионерам.

Демографический кризис в России с 1990-х обусловлен ростом смертности лиц трудоспособного возраста (в основном мужчин) и снижением рождаемости. Прогнозы неутешительны. По прогнозам, уже в 2018 году проблема старения приведет к повышению возраста выхода на заслуженный отдых – чаще всего называют цифру 65 лет и для мужчин, и для женщин. Есть вероятность, что просто не хотят принимать непопулярное решение накануне выборов.

Демографические проблемы касаются не только России – они очень сильны в Европе (где нет роста смертности трудоспособного населения, но есть заметное увеличение продолжительности жизни) и частично затрагивают США. Но по сравнению с этими странами у России есть ряд недостатков.

Во-первых, это заморозка накопительной части пенсии. Реальным следствием стало отключение миллионов россиян от системы доходности фондового рынка (отчего, кстати, пострадал и российский бизнес) – тогда как именно долгосрочность пенсионных вложений дает возможность использовать более рисковые инструменты для получения высокого дохода (акции). В США, например, пенсионные планы включают около 60% акций, российские пенсионные фонды – лишь около 10-15%. Такая консервативность ведет к меньшим колебаниям капитала, однако платой за относительную стабильность является невысокий доход на уровне или немного выше инфляции. Тем не менее даже такой вариант россиянам доступен лишь при альтернативных способах страхования.

Во-вторых, непредсказуемость действий правительства. Собственно, урезание накопительной части с ее постоянно продлевающейся заморозкой и введение пенсионных баллов – довольно яркие описанные выше примеры, каким образом можно уменьшить доход пенсионеров. В случае падения цены на нефть могут последовать еще более жесткие меры, поскольку денег явно не хватит – буквально на днях из-за сокращения капитала было принято решение упразднить Резервный фонд России.

В-третьих, вопросы вызывает сохранность денег в НПФ. 2017 год запомнился двумя санациями крупнейших банков, входивших в ТОП-10: Открытия и Промсвязьбанка. Одной из причин этого называется использование капитала инвесторов для кредитования владельцами банков собственного бизнеса – и есть подозрения, что подобные проблемы присутствуют в пенсионных фондах. Отдельные довольно громкие случаи уже были. Государство, правда, страхует такие фонды – однако не страхует накопленный инвестиционный доход, да и средства для страхования тоже не безграничны. При этом даже без учета подобного риска доходность наиболее крупных НПФ в последние годы проигрывает инфляции.

Вывод? Будущий пенсионер в России должен самостоятельно формировать свой инвестиционный портфель – и совсем необязательно только из российских активов. К тому же с 2015 года существует такой инструмент повышения дохода, как ИИС.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.