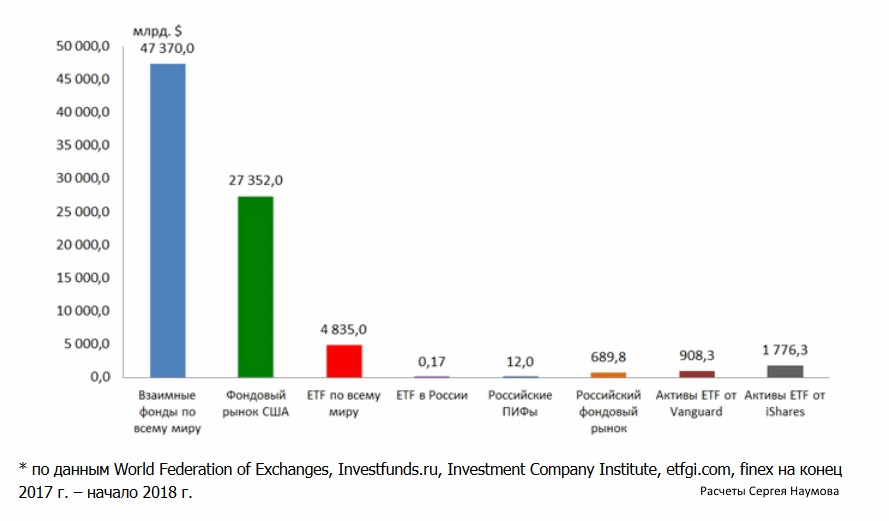

Известно, что рынки США и России несопоставимы по размеру. Однако менее известен тот факт, что российский рынок значительно уступает США не только по объемам, но и популярности у населения – и как следствие, по возможностям приумножения своего капитала. Рассмотрим такую картинку:

Для начала вспомним, что взаимные фонды – это почти те же самые российские ПИФы, только в международном масштабе. Российские ПИФы создавались именно по образцу этих фондов – первый российский паевый фонд появился в 1997 году, тогда как первый взаимный фонд возник в 1924.

Биржевые фонды ETF можно рассматривать как “улучшенный” вариант взаимных фондов – фонды ETF имеют рыночное обращение, как обычная акция, лучше отслеживают рыночные индексы и в большинстве случаев обладают более низкими комиссиями. Средняя сумма в десятки долларов делает ETF доступными даже для мелких клиентов, тогда как порог входа во взаимный фонд в среднем несколько тысяч долларов. Первый ETF появился только в 1993 году, в России – в 2013 (причем в России на сегодня биржевыми фондами занимается лишь одна управляющая компания).

Биржевые фонды в мире представлены на сегодня тремя основными лидерами: компаниями iShares, Vanguard и State Street, которые в сумме охватывают более 80% рынка. Подробную статью о них смотрите здесь. На диаграмме выше видно, что две первых компании занимают примерно 55% рынка. Как биржевые, так и взаимные фонды являются средством коллективных инвестиций, т.е. возможностью вложиться в несколько десятков и сотен активов сразу.

Рынки США и России

Большая часть управляющих компаний взаимных и биржевых фондов родом из США, самыми крупными являются BlackRock и iShares. Как видим, капитализация взаимных фондов почти вдвое превосходит капитализацию американского фондового рынка, тогда как капитализация биржевых фондов ETF примерно в 5.5 раза меньше рынка США (около 15%). Что неудивительно – взаимные фонды гораздо старше и допущены к формированию пенсионных программ США.

Однако в России ситуация совершенно иная. Как видно, совокупная капитализация ПИФов в России 12 млрд. долларов, тогда как капитализация российского фондового рынка почти 690 млрд. Иначе говоря, паевые фонды составляют лишь 1.7% от рынка – и это примерно соответствует тому проценту населения России, который интересуется инвестициями. В случае российских ETF ситуация еще хуже – их доля рынка лишь 0.025%, т.е. просто исчезающе мала. А между тем комиссии у этих ETF ниже, чем у ПИФов.

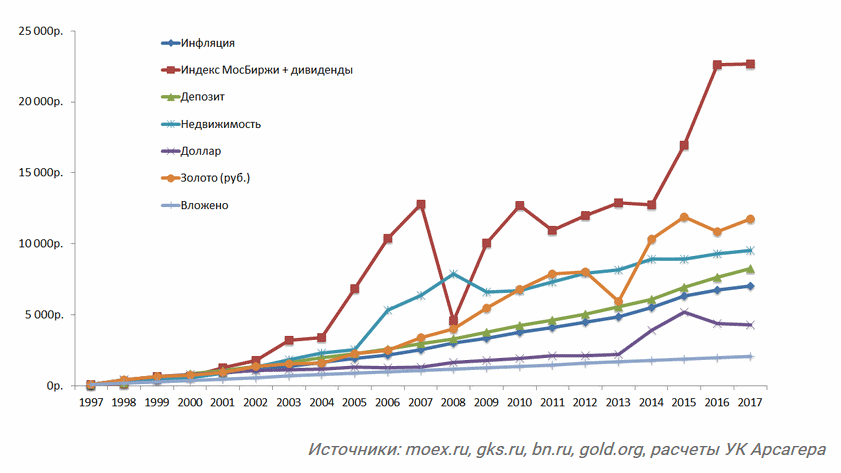

Приведенная статистика – не абстрактные цифры. Как говорилось выше, паевые российские фонды появились в 1997 году. Давайте представим, что с 1998 года правительство России приняло решение направлять пенсионный капитал граждан в ПИФ российских акций. Тогда при ежегодном вложении 100 рублей с конца 1997 года доходность относительно первого взноса (без учета комиссии фонда) выросла бы почти в 250 раз:

Конечно, предложенный вариант обладает большим риском – хотя пенсионные программы в США могут включать рекомендации 20-летним людям держать в акциях до 90% капитала, со временем уменьшая эту долю. Тем не менее и из расчета 50% акций + 50% облигаций мы можем получить доход около 15 000 рублей, что более чем в 2 раза опережает инфляцию. А сколько выдали основные российские пенсионные фонды за последние годы?

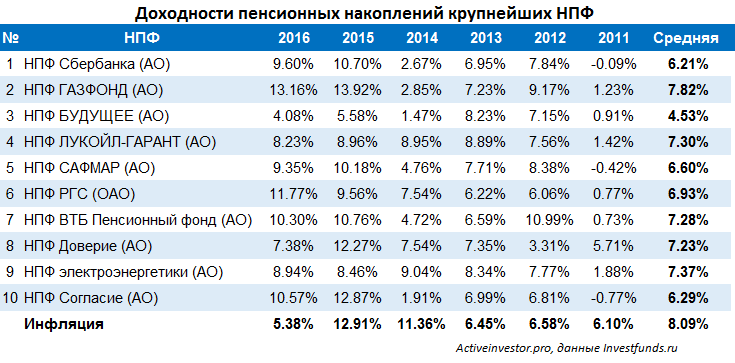

Результат налицо – все крупные пенсионные фонды проиграли инфляции. А если взять все случаи коррупции в пенсионной сфере и отсутствие возможности проверить реальный денежный поток, то получается совсем грустно и непредсказуемо. Однако даже в случае “идеального” управления низкая доходность НПФ закономерна, поскольку пенсионные фонды РФ почти полностью состоят из консервативных инструментов с доходностью около банковского депозита:

Акций – чуть больше 10%. Не случайно глава ЦБ Набиуллина в одном из своих последних резонансных обращений советует россиянам копить на пенсию самому. Тем более, что дополнительный доход для россиян совсем не будет лишним – по данным Ведомостей, лишь 8,5% населения получают зарплату свыше 60 000 руб. Но везде ли похожая картина с пенсиями? Нет, в США доля акций у пенсионеров гораздо выше – и средняя пенсия составляет около 1300 $. А Норвегия и вовсе стоит особняком.

Пенсионный фонд Норвегии

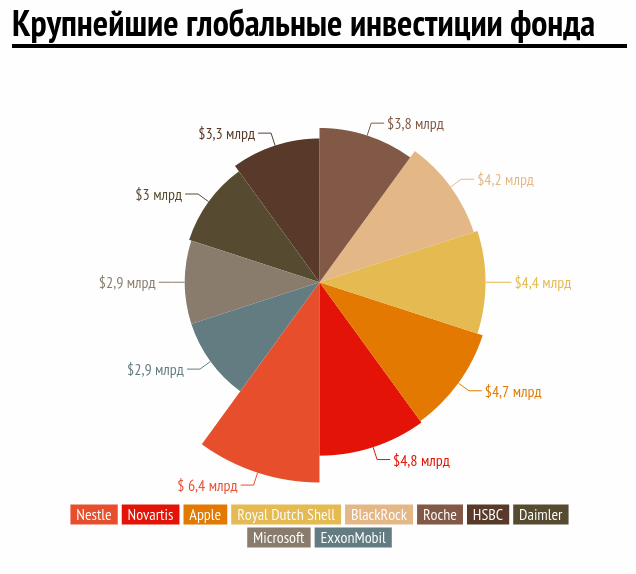

Норвежский фонд благосостояния был создан в 1996 году. Воспользовавшись высокими ценами на нефть, страна к настоящему моменту смогла аккумулировать в нем более 1 трлн. долларов или более 1% всех мировых акций (общая доля около 70%). Однако сделала она это не в виде денежной заначки и крайне консервативных инструментов, как в России, а вкладывала деньги в широкий спектр международных активов.

На государственные нужды тратится лишь около 3% фонда, что вполне покрывается его прибылью. В 2016 году фонд заработал 6.9%, в 2017 году 13.7%, что эквивалентно 130 млрд. $. Фонд национального благосостояния России (ФНБ) с куда более скромными объемами в 2017 году получил минус 0.1%. В Россию норвежский фонд инвестирует лишь 0.4% капитала.

Итак, пенсионеры Норвегии и молодое поколение могут спать спокойно – каждый норвежец получает на свой счет доходы от нефтегазовых прибылей. Средняя пенсия – около 150 000 рублей в месяц или примерно 27 000 $ в год. Что же остается российскому инвестору? Пытаться следовать норвежскому примеру самостоятельно, строя свой эффективный мини-фонд.

Мировая диверсификация

Российский рынок показал за 20 лет отличную доходность. Вместе с этим, однако, большая часть этой доходности пришлась на первую половину нефтяных 2000-х годов. С начала 2007 года по конец 2017 доходность российского рынка акций выросла заметно меньше, что дает среднегеометрический показатель 6.5% годовых в рублях. Немного, причем в долларах и вовсе получаем большой убыток.

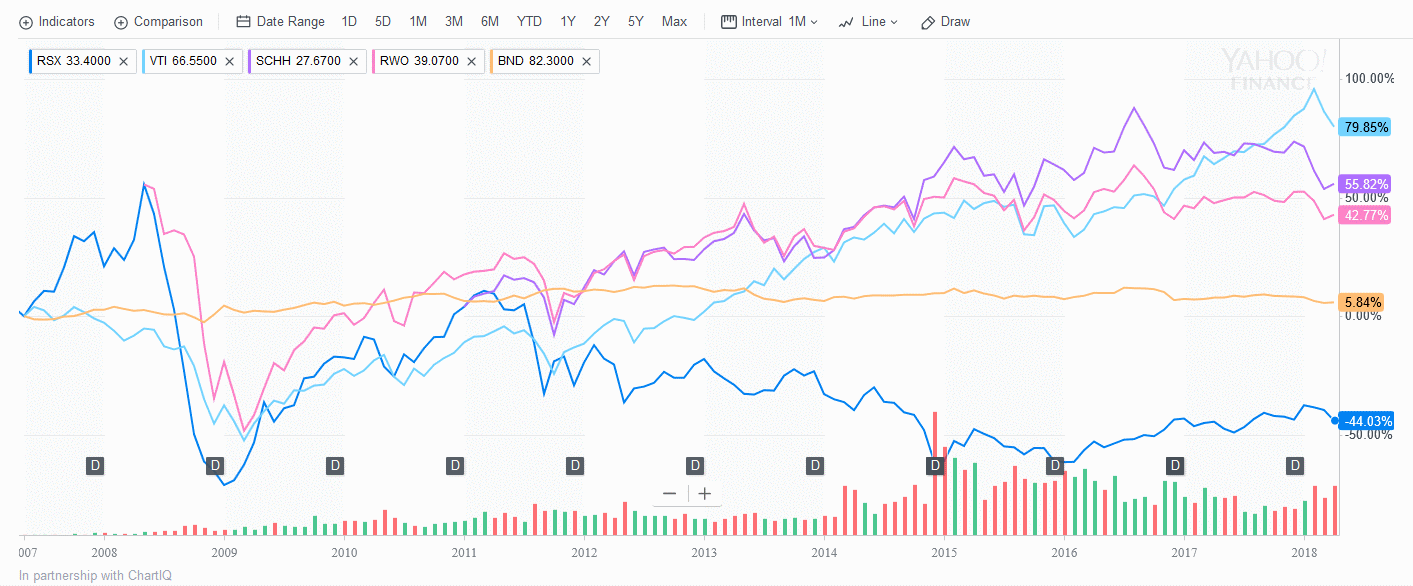

Поэтому российские активы лучше “разбавлять” международными, стремясь к более гладкой кривой доходности – что и делают норвежцы. Ведь неизвестно, как сложатся следующие 20 лет. Рассмотрим ситуацию с начала 2007, выбрав следующие инвестиционные фонды ETF:

-

Market Vectors Russia (RSX). Отражает стоимость главных российских акций в долларах

- Vanguard Total Stock Market (VTI). Крупнейший биржевой фонд международных акций

- Schwab U.S. Reit (SCHH). Совокупность американских трастов недвижимости

- SPDR Global Real Estate (RWO). Совокупность международных трастов недвижимости

-

Vanguard Total Bond Market (BND). Совокупность международных консервативных облигаций

Доходность в этом случае будет выглядеть так:

Такое сильное падение российского рынка в валюте не случайно – за предыдущее десятилетие он многократно опередил американский рынок и все это время происходило возвращение к “справедливой” доходности. На графике выше видно, что формируя портфель из международных акций, облигаций и недвижимости российский инвестор в любом случае получил бы заметно более высокую доходность, чем у российского рынка.

Пенсия на практике

Начать это делать совсем несложно. Для начала нужно выбрать подходящего зарубежного брокера, имея от 5 000 $ для инвестиций. Самостоятельно или с помощью консультанта составить инвестиционный портфель для своей ситуации, учитывая индивидуальную склонность к риску, возраст, тип дохода и пр. Выслать в электронном виде несколько документов брокеру, после чего через ваш банк перевести на выданные реквизиты средства и купить нужные паи в торговом терминале. Снова напомню, что стоимость одного биржевого фонда в среднем лишь несколько десятков долларов, тогда как акции крупных американских компаний могут быть на порядок дороже.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.