Акции или недвижимость?

Мог ли бы быть выбор в инвестициях, если бы мы знали будущие результаты? Мы не делаем прогнозов, но недавно выпущенная научная статья «Общая норма доходности, 1870-2015» предлагает некоторые сведения к пониманию вопроса и выявляет неожиданные факты из прошлого. Документ охватывает 16 развитых рынков и описывает реальную и номинальную доходность по акциям, недвижимости, облигациям и краткосрочным векселям или инструментам денежного рынка. За некоторыми исключениями данные приводятся с 1870 по 2015 год.

По всему спектру данных – 16 стран и более чем столетняя история – за вычетом инфляции недвижимость приносила 7,05% годовых, а акции 6,89%.

Более того, волатильность недвижимости составляла лишь половину от акций: 9,98% против 21,94%. В последние годы акции сделали шаг вперед – в период с 1950 года акции приносили 8.28% с волатильностью 24.20% по сравнению с недвижимостью, давшей 7.44% с волатильностью 8.88%. Конечно, вряд ли кто-то имеет 16 объектов недвижимости в каждой из 16 стран. В США по всей истории недвижимость принесла 6,03%, в то время как акции 8,39%, т.е. с маржой в 236 базисных пунктов.

С 1950 года акции увеличили маржу до 313 базисных пунктов: недвижимость дала доход 5,62% при доходе акций 8,75%.

Спрэд был еще шире с 1980 по 2015 год. Кажется, что недвижимость лучше подходит для хеджирования инфляции, чем акции. Однако здесь не должен быть выбор “либо-либо”. Корреляция между недвижимостью и акциями довольно скромна. Более того, несмотря на то, что со временем акции становятся все более взаимосвязанными между странами, недвижимости это не касается.

Данные о доходе от владения недвижимостью включают в себя как ее рыночную цену, так и полученную ренту, которая начисляется владельцу дома. Когда он владеет и живет в доме, то получает выгоду, не выплачивая арендную плату арендодателю. Это является частью дохода владения недвижимостью, как и дивиденд является частью дохода владельца акций.

Премия за риск

В документе сообщается о премии за риск, поскольку доходность акций и недвижимости выше, чем доходность векселей и облигаций. Как показано ниже, премия за риск для США и для объединённых 16 стран неизменно положительна и обычно велика.

Низкая премия риск в 1980-2015 объясняется высокими процентными ставками, преобладающими в течение большей части последних 35 лет. Близкие к нулю или отрицательные реальные процентные ставки пришли с количественным смягчением после финансового кризиса. В 1980-х и 1990-х годах процентные ставки были значительно выше, чем сегодня. Рискованные прибыли в США были выше за последний период, чем за весь период или в период 1950-1980 годов. Та же картина наблюдается и среди других стран, включенных в данные.

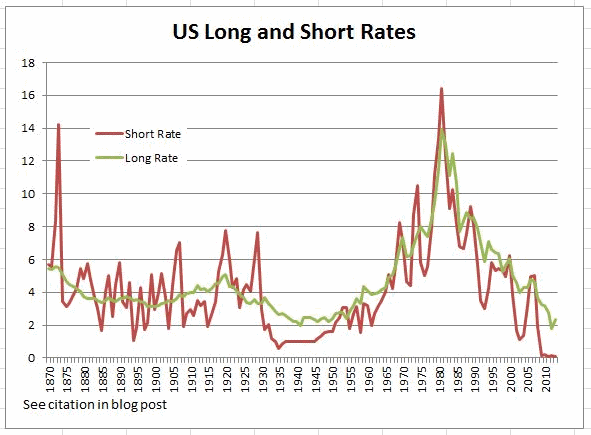

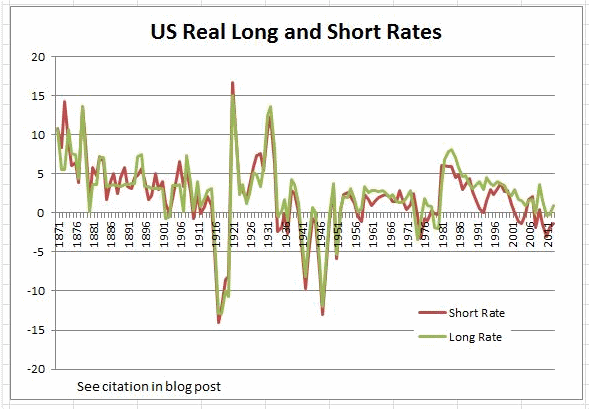

На приведенных ниже диаграммах показаны номинальные и реальные короткие и длинные ставки в США с 1870 по 2013 год. Эти данные взяты из набора данных, составленного авторами статьи. Что подтверждает последствия премии за риск: высокие ставки периода 1980-2015 годов были аномалией, но не те низкие (или отрицательные реальные) ставки, которые доминируют в большинстве последних 145 лет.

Источник: http://www.indexologyblog.com/2018/01/05/a-bit-of-long-history/

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.