В этой статье поговорим о видах финансовой защиты семьи. Еще несколько месяцев назад на Украине жила вполне обеспеченная семья, Олег и Диана. Обоим было около 40 лет, недавно у них родился третий ребенок. Лично их я не знал – но знаю маму Дианы. Своеобразный, но хороший человек.

Олег занимался бизнесом. Диана никогда особо не входила в подробности, но знала, что доход был полулегальным. Не то, чтобы Олег был явным бандитом – поначалу он пробовал вполне законный бизнес, но с ним по многим причинам не заладилось. Зато бизнес не совсем законный постепенно дошел до такого уровня, что попал под покровительство Януковича.

Поэтому когда Янукович перестал быть президентом, у Олега возникло заметное напряжение – ряд крупных связей порвался. Более того, на три месяца Олегу пришлось уехать в Германию к теще. Грозили разборки. Но постепенно все нормализовалось – стали договариваться, как договаривались раньше.

В начале нынешнего года Олег упал на ступеньках своего офиса и умер. В Германии он обследовался из-за небольших проблем со здоровьем, но ничего серьезного не было. Что же было? Оставим это его семье.

А в этой статье важно следующее. Диана никогда не работала, поскольку вышла замуж за Олега совсем молодой. Она осталась с тремя детьми – одним совсем маленьким, дочкой средних классов школы (серьезно занимающейся гимнастикой, на что нужны деньги – костюмы, поездки по стране и за границу и пр.), и школьником старших классов, решившим поступать в институт. Украинская армия в нынешних условиях может быть хуже российской.

Что удалось получить из бизнеса – с непонятным статусом и о котором ничего не знаешь? Ничего. “Друзья” растащили все, что осталось, включая машину. Единственное, что на Диану не повесили никаких долгов – которых, впрочем, все равно не с чего отдавать. Зато родственник, одолживший у Олега буквально накануне смерти приличную сумму, не вернул ее под предлогом, что уже успел это сделать.

Финансовая защита семьи: обзор вариантов

Не мной замечено, что семья, где львиная доля доходов приходится на одного человека, нуждается в финансовой защите. Я использую ситуацию, описанную выше, и кратко поговорю о том, что мог сделать, но не сделал Олег. Под финансовой защитой я буду понимать наличные деньги и ликвидные активы, поскольку бизнес завещать трудно – он требует знаний по его ведению и понимания текущей ситуации. Возможно, написанное ниже поможет кому-то в будущем при принятии решения. К сожалению, я не знаю подробностей украинского законодательства – но в российских условиях указанные ниже способы работают.

Рисковое страхование

Это самый простой и известный способ. В определенную компанию перечисляется не очень большая для бюджета сумма средств – в этом типе финансовой защиты взносы минимальные. При наступлении страхового случая компания выплачивает бенефициару крупную компенсацию. Но в обратном случае вне внесенные взносы просто сгорают, т.е. становятся собственностью компании. Предлагается, например, компаниями Ингосстрах, Росгосстрах, АК Барс страхование и др.

Сумма страховки в среднем несколько тысяч рублей в год с выплатами в сотни тысяч. Вполне реально застраховаться и на 1.5 миллиона, хотя сумма годового взноса тут скорее всего превысит 10 тысяч рублей. Понятно, что в возрасте в 18 лет она обойдется заметно дешевле, чем в 50, причем в общем случае женщины платят меньше.

Накопительное страхование

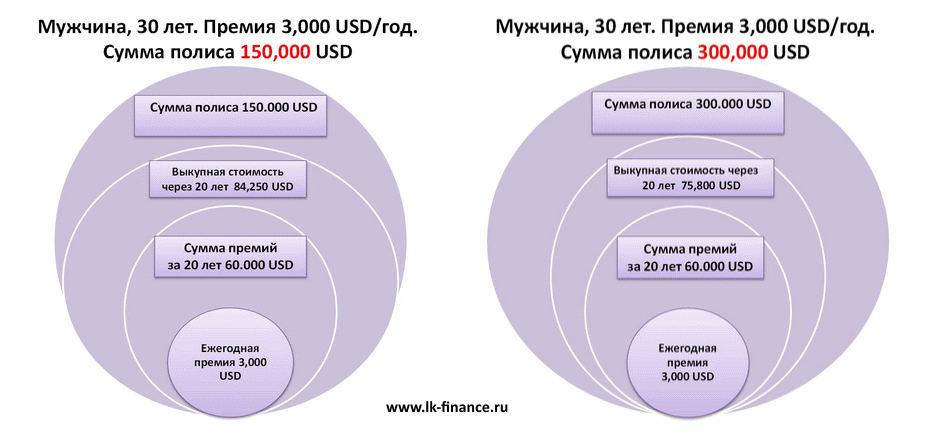

Накопительное страхование также предусмотрено для описанного выше случая – финансовая защита в случае смерти владельца полиса. О накопительном и инвестиционном страховании я писал здесь, делая упор на сравнение доходности. Если кратко, то тут взносы возвращаются плательщику в случае его дожития до конца программы, а страховая компания сама принимает решение о размещении вложенных средств, гарантируя владельцу полиса низкий процент и наследнику сумму в несколько десятков раз выше ежегодного взноса (в случае смерти владельца полиса):

Сумма 3000 долларов в год – это 250 долларов в месяц, что вполне посильно для многих. По окончании программы (сроки оговариваются с конкретной компанией, но обычно требуется долгосрочный период) сумму можно получать как разово, так и помесячно в виде “пенсии”. И если смотреть на правую часть диаграммы, то видно, что Диана вполне могла бы получить сейчас 300 000 долларов.

Инвестиционное страхование

Инвестиционное страхование строится по другому типу. Несмотря на название, это гораздо больше именно инвестирование, а страховой статус позволяет компаниям оптимизировать или вовсе свести к нулю налогообложение капитала. Примеры компаний этого типа я рассматривал здесь и здесь.

В отличие от накопительного страхования, в инвестиционном клиент должен сам формировать свой инвестиционный портфель – хотя финансовые консультанты, через которых заключается договор, обычно предлагают свои варианты. Как и в накопительном страховании, тут часто требуются регулярные взносы, особенно первые два года – деньги могут автоматически списываться с кредитной карты каждый месяц без дополнительной комиссии. Дальше возможны варианты “инвестиционных каникул” и другие послабления. Но на начальном периоде прекращение или понижение суммы взноса (формально от 100$, однако рентабельной примерно от 500$ в месяц) может обернуться крупными неприятностями. Впрочем, есть вариант внесения разовой крупной суммы.

Другие заметные минусы – ограниченное по сравнению с зарубежными брокерами число инвестиционных фондов. У зарубежных брокеров можно найти несколько тысяч вариантов, у компаний вроде Investors Trust без внесения крупной суммы – около пары сотен. Причем как правило это взаимные, а не биржевые фонды – взаимные нередко берут большую на 1-2% комиссию за управление. Наконец, комиссия за управление самой компании тоже довольно высока – хотя при регулярном инвестировании клиент может рассчитывать на бонусы.

Тем не менее грамотный долгосрочный инвестор может заработать при инвестиционном страховании примерно в 2-3 раза больше, чем в накопительной программе. Это неудивительно, поскольку гарантированная доходность предполагает инструменты с низкой доходностью и риском. Увеличивая риск (приобретая акции или фонды недвижимости) увеличивается как потенциальная доходность, так и колебания капитала. В какой-то период счет почти неизбежно будет временно в минусе, а это мало кому нравится. Однако на длинной дистанции акции могут дать порядка 7-10% годовых в валюте. Накопительное страхование дает порядка 2-3% в год.

Что же было в ситуации, если бы Олег имел подобный портфель инвестиционного страхования? Во-первых, капитал бы таким образом был защищен от посягательства третьих лиц. Во-вторых, счет в случае смерти владельца в течение двух недель переходит к лицу, указанному владельцем полиса страхования. Иногда в этом случае выплачивается не 100%, а 101% – однако если счет в момент вступления в права наследства находился в минусе, то таким он и останется. Передаются сами активы – компания фактически берет на себя лишь обязательство в виде 1% как моральная поддержка клиента в тяжелой для него ситуации. Тем не менее сумму на счете как правило можно использовать для регулярных выплат.

Счет у зарубежного брокера

Счет у зарубежного брокера я считаю основным вариантом для инвестора. Детальные расчеты показывают, что несмотря на необходимость налогообложения, доходность тут сравнима или даже несколько выше, чем в предыдущем случае. Сам принцип инвестирования также очень похож на предыдущий, хотя инвестору доступно значительно больше вариантов – и соответственно, есть больше возможностей для формирования портфеля с низкими комиссиями.

О зарубежных брокерах, доступных для россиян, я писал здесь. Смыл имеют инвестиции, начиная с 3-4 тысяч долларов – в некоторых случаях входной порог в брокера ниже, но комиссии с небольших сумм при покупке активов будут слишком велики по сравнению с ожидаемой доходностью. Инвестор может работать только с этой суммой и пополняться в удобное для себя время на удобную величину. Минус в необходимости заполнения налоговой декларации, о которой я подробно писал. Впрочем, в тех случаях, когда можно получить доступ к американскому рынку через российских брокеров, последние берут на себя функцию налогового агента.

Теперь возвратимся к ситуации с Олегом и Дианой. Если бы Олег был владельцем брокерского счета, то как Диане вступать в права наследства? В отличие от российских брокеров, у зарубежных есть налог на наследование. Хотя есть хорошие новости: для нерезидентов сумма должна быть выше 60 000$, а на практике отслеживание подобных ситуаций ведется не строго. И тем не менее налог все же может возникнуть, причем очень приличный (вплоть до 45%).

Наследование на зарубежном брокерском счете

Как подстраховаться от ситуации с уплатой налога, можно ли это сделать? Очевидно, самый простой вариант – это доверить данные (логин и пароль) своей половинке или ближайшему родственнику. Тогда брокеру можно будет просто не сообщать о смерти владельца и поставить все средства на вывод. Т.е. хотя бы такую операцию наследник должен уметь совершать. Минус, как и в случае с инвестиционным страхованием, в том, что неизвестно, в какой момент будет запрошен вывод – а ведь в зависимости от этого можно по крайней мере недосчитаться прибыли (или вовсе оказаться в минусе).

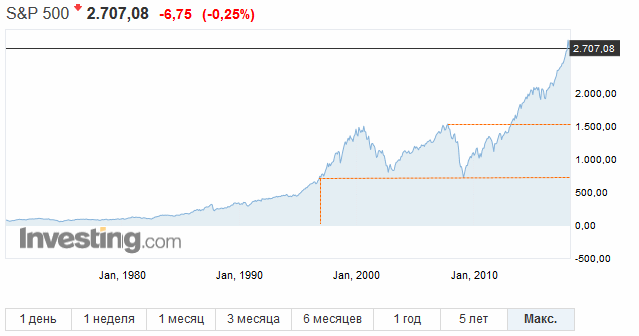

Понятный пример – падение американского рынка в марте 2009 года на 50% от последнего максимума в конце 2007 года. Если представить, что все средства были инвестированы в американский рынок и в марте 2009 поставлены на вывод, то наследник получил бы реальную прибыль, только если вклад был сделан ранее 1997 года.

Тут не учтены дивиденды индекса около 2% – но эта сумма примерно соответствует американской инфляции. Подождав восстановления до марта 2013 года можно было бы получить в два раза больше. Однако тут возникает проблема с банковской картой умершего, на которую должны быть выведены деньги – она должна быть действительна, а брокер при выводе средств не должен сделать дополнительных запросов, подтверждающих личность владельца. Вопрос с наследованием средств при удачном выводе будет рассматриваться в России.

Совместный брокерский счет?

Но есть и другой страховочный вариант – открытие совместного брокерского счета, называемого Joint Tenants. Однако за решение одной проблемы приходится платить другой: вывод с такого счета на личный банковский счет в России может быть затруднен (как со стороны брокера, так и со стороны российского банка, которому непонятен отправитель). Во втором случае причина в том, что в России до сих пор нет понятий ни совместного банковского, ни совместного брокерского счета. Так что решая открыть такой счет, неплохо прояснить позиции сторон заранее. Кстати, вопрос с налогообложением совместного брокерского счета тоже открыт – как облагать налогом то, чего нет в законе. Правда, с лета 2018 понятие совместного банковского счета должно быть введено в российское законодательство.

Трастовый фонд

Создание трастового фонда уже предполагает наличие весомого капитала, который нужно на определенных условиях передать определенному лицу. Это весьма популярный за рубежом вариант, хотя и в России он начинает становится все более известным. Обстоятельную статью о трастовых фондах я писал здесь.

Выводы

Какой вариант финансовой защиты был бы для Дианы лучшим? Каждый имеет свои плюсы и минусы. Рисковое страхование наиболее понятно и доступно. В накопительном страховании деньги возвращаются плательщику с низким процентом и страховые выплаты достаточно весомы, но суммы взносов как правило заметно выше. Инвестиционное страхование по факту гораздо больше инвестиции, чем защита. При наличии зарубежного брокерского счета, который наиболее выгоден в плане инвестиций, нужно обеспечить доступ к логину и паролю надежному лицу – или же сразу рассматривать в семье вариант совместного брокерского счета, пока еще отсутствующего в российском законодательстве.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.