Банки вовсю рекламируют ипотечные продукты, расписывая преимущества покупки собственного жилья в кредит перед оплатой проживания в чужой квартире. Ведь кажется – отданные за аренду деньги пропадают безвозвратно, а оплата ипотеки постепенно конвертируется в собственность.

Манят низкими процентами и партнеры кредиторов — крупные застройщики, которым ипотека обеспечивает продажи. Давайте попробуем разобраться, что выгоднее — ипотека или аренда жилья в действительности. Стоит ли покупать жилую недвижимость, накопив достаточно денег – или разумнее продолжать проживание на арендованной жилплощади?

Ипотека или аренда?

Прежде всего конкретизируем условия задачи. У семьи либо одинокого человека есть постоянный доход, позволяющий делать ежемесячные платежи по кредиту, а также есть стартовая сумма, достаточная для уплаты первоначального взноса по ипотеке и других обязательных платежей – но не больше этой суммы. Нужно сделать выбор между двумя вариантами:

-

подписание ипотечного договора, т.е. покупка жилого имущества с оформлением в собственность и передача залога банку. Обязанностью становится выплата кредита;

-

проживание на съемной квартире, т.е. инвестирование имеющихся денежных средств и дальнейшее увеличение сбережений с целью накопить на покупку квартиры (дома) путем оплаты 100% стоимости.

Важно: отсутствие стартовой суммы и ипотека без первоначального взноса сразу исключается — как явно невыгодный (если вообще возможный) вариант из-за дороговизны такого кредита и слишком высокого риска для заемщика угодить в финансовую пропасть.

Расчет на калькуляторе ипотеки

Оптимальный способ наглядно продемонстрировать, что лучше — ипотека или аренда — расчет с применением онлайн калькуляторов:

- ипотеки

- доходности вкладов

В нашем примере стоимость жилья составляет 3 миллиона рублей, первоначальный взнос — 15%, или 450 тыс., срок займа — 10 лет и реальная процентная ставка — 12% годовых. Первоначальный взнос в 15% вполне реален – он есть в Сбербанке, ДельтаКредит и других местах, а в Россельхозбанке и вовсе составляет 10%. Все расчеты ниже легко сделать самостоятельно, кликнув по ссылкам и подставив нужные (актуальные) данные.

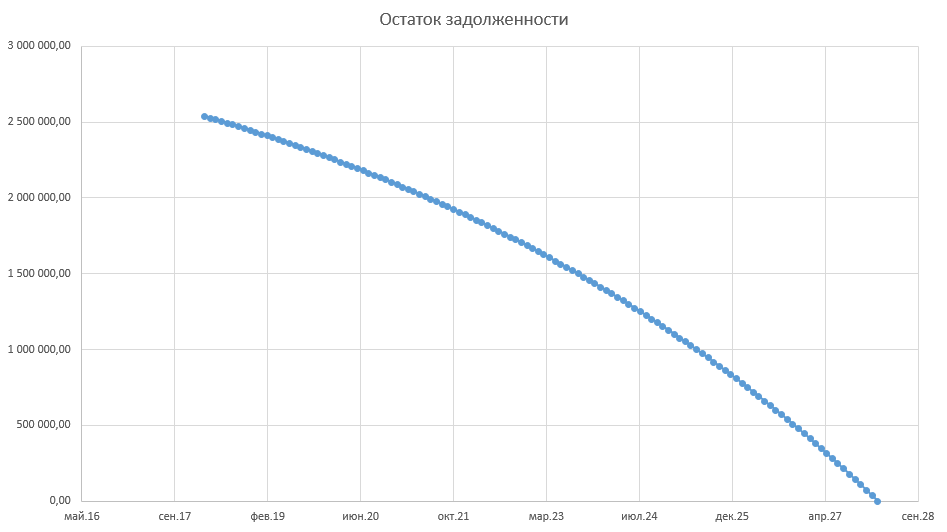

При погашении долга с процентами аннуитетными платежами получаем:

- ежемесячный платеж — 36 585 руб.;

- общая сумма выплат заемщика банку за весь период — 4 390 200 рублей;

- величина переплаты — 1 840 200 рублей

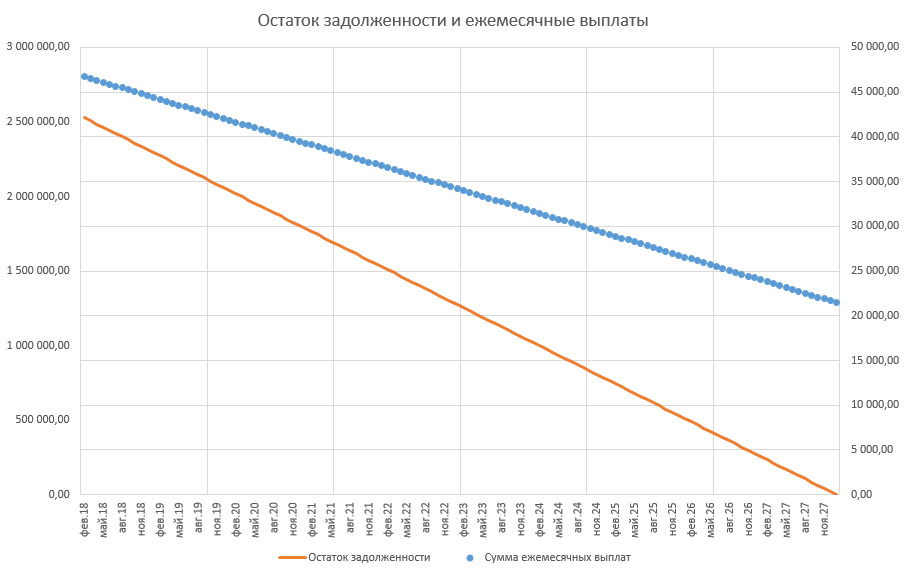

При выборе дифференцированной схемы выплат:

- ежемесячный платеж — постепенно снижается от 46 750 до 21 463 руб.;

- общая сумма выплат — 4 092 750 рублей;

- величина переплаты — 1 542 750 рублей.

В итоге:

- дифференцированная схема выплаты несколько выгоднее, хотя стартует с более высокой месячной суммы. Как правило банки используют первую (аннуитетную) схему;

- при выбранных условиях придется 10 лет отдавать немалую сумму в сравнении со средней российской зарплатой;

- банк зарабатывает немалые деньги на переплате;

- все 10 лет заемщик утешает себя мыслью, что живет в своем доме, но в случае непредвиденных финансовых проблем и как следствие задолженности по кредиту банк поставит перед фактом — чей это дом;

- зато если ипотека будет успешно погашена и обременение наконец снято, бывший должник станет собственником недвижимого имущества.

Расчет на калькуляторе доходности вкладов

Теперь рассмотрим вариант самого простого накопления денег — банковский вклад на те же 450 тыс. руб., с возможностью пополнения, выплатой процентов раз в год и капитализацией процентов. Предположим, что за аренду жилья нужно каждый месяц платить 20 тыс. руб. вместо 36 585 по ипотеке. Оставим 6 585 в месяц дополнительно на текущие расходы, включая развлечения и всяческие «излишества», а на 10 тыс. будем ежемесячно пополнять вклад.

Если открыть такой вклад под 8,5% годовых сроком на 1 год, то к концу срока получаем сумму 612 947 рублей.

Делаем вклад на 613 тыс. руб. на тех же условиях на следующий год — получаем в конце года 789 802 руб. Опять открываем вклад на 790 тыс. — к концу третьего года имеем 981 847 руб.

Если такое накопление будет успешно продолжаться те же 10 лет, что мы выплачиваем ипотеку, к концу периода вкладчик получит 2 млн 868,6 тыс. руб. Если же пополнять вклад ежемесячно более чем на 10 тыс., сумма сбережений еще и превысит упомянутые 3 миллиона. Следовательно, за квартиру можно будет выплатить 100% стоимости – правда, при условии, что стоимость недвижимости останется неизменной.

А если повысится? Рассмотренный вариант банковского вклада самый простой, но не единственный – на 450 000 рублей по актуальному курсу вполне можно открыть зарубежный брокерский счет и сформировать на 10 лет инвестиционный портфель с периодическим пополнением. Причем этот портфель вполне может содержать и саму недвижимость. Более доступный (по суммам и простоте вклада), но куда менее диверсифицированный вариант – российские ПИФы. И то, и другое помогает обыграть инфляцию, хотя требует грамотного обращения с этими инструментами.

В итоге:

- вкладчик остается при деньгах, которых к тому же в неизменных условиях становится все больше;

- если случится непредвиденное и потребуются крупные средства на срочные расходы, вкладчик потеряет часть сбережений, но не окажется банкротом — без квартиры и без денег;

- полная потеря квартиры исключена, арендодатель может только потребовать выселения квартиросъемщика — но в этом случае всегда можно снять другое жилище;

- можно в любой момент досрочно расторгнуть договор аренды по собственной инициативе и переехать подальше от невыносимых соседей, в лучшую съемную квартиру либо даже в другой город (и оттуда пополнять вклад дистанционно), тогда как поменять ипотечное жилье крайне трудно, а то и невозможно;

- если все пойдет по плану, через 10 лет результат будет тем же — вкладчик станет собственником недвижимого имущества.

Калькулятор все стерпит

Обратите внимание: расчеты на обоих калькуляторах не гарантируют, что заемщику либо вкладчику удастся выйти именно на эти цифры. Они не учитывают вполне возможных в течение 10 лет изменений:

- стоимости аренды

- стоимости жилой недвижимости

- ставки по депозитам и дохода вкладчика

И то, и другое в реальной жизни подвержено изменениям как в большую, так и меньшую сторону.

Популярный аргумент приверженцев приобретения недвижимости в ипотеку — аренда может подорожать, тогда как ставки по ипотечным кредитам должны оставаться неизменными. Тем не менее аренда со ставкой нередко движутся в одном направлении – например, в прошлом 2017 году они падали. Хотя в отдельном городе стоимость аренды квартиры зависит от многих факторов. Кстати, перед подписанием ипотечного договора следует убедиться, не прописана ли в нем банком возможность увеличения ежемесячного платежа.

Покупка или аренда?

Несмотря на расчет выше, в этом вопросе не все очевидно. Если квартплата равна ежемесячной выплате по ипотеке, то при наличии только 15% от стоимости квартиры накопление на депозите не будет выглядеть привлекательным. Хотя аргументы в пользу того, чтобы вообще не покупать жилье, а всю жизнь прожить на съемных квадратных метрах, тоже имеются:

-

вышеупомянутая свобода перемещения;

- накопленные деньги остаются вашими, вы можете далее приумножать свой капитал. Но не стоит забывать, что накопленное на депозите будет съедать инфляция. Хотя в 2016-17 годах инфляция в России была очень низка, за период 2000-2015 годов депозит проигрывал инфляции;

-

жилая недвижимость все равно не вечная — пройдут десятилетия, и ваша собственность перейдет в разряд ветхого либо аварийного жилого фонда. Хотя нового дома на вашу жизнь хватит.

Дело не в деньгах?

Но следует учитывать, что если в молодом и среднем возрасте хлопоты, связанные с переездами с одной съемной квартиры на другую, переносятся не слишком тяжело, то о пожилом возрасте этого не скажешь. К тому же в России, в отличие от Запада, права арендаторов жилья слишком плохо защищены законом — собственник может выселить из квартиры в любой момент. Последний момент я отлично знаю на личном опыте.

Так что хотя бы годам к пятидесяти рекомендуется обязательно накопить и/или заработать на инвестировании такую сумму, чтобы все-таки приобрести хорошее жилье в собственность.

Ипотека со сдачей в аренду?

Примерно со времени выхода книги Кийосаки некоторые россияне возлагают надежды на то, что можно взять квартиру в ипотеку и сдавать ее в аренду, покрывая этой суммой необходимый ипотечный платеж. Эдакий вариант бесплатного получения недвижимости в собственность, пусть и через много лет. Однако вечного двигателя не бывает и эта статья хороший повод, чтобы высказаться по данному вопросу.

Во-первых, по закону при сдаче ипотечной недвижимости требуется согласие залогодержателя. Получить согласие (далеко не факт, что удастся) – “засветиться” перед налоговой. Не получать согласия – есть риск, что привлекут к ответственности. Тем более, вы же не на месяц хотите сдать.

Однако даже без учета этого факта нетрудно увидеть невыгодность такой схемы. Возьмем наш условный вариант ипотечной квартиры за 3 млн. рублей и квартплаты в 20 000. Если первоначальный взнос составит 50%, то ежемесячный аннуитетный платеж будет 21 521 руб., т.е. всё равно больше 20 тыс. А вот если 60% – 17 217 руб.

Следовательно, квартплата в 20 тыс. его окупает. Но 60% от 3 млн. – это ни много, ни мало 1 млн. 800 тыс. Второй вариант (дифференцированный платеж) в целом более выгоден, хотя начальный платеж при вносе 60% от стоимости составляет около 22 000, падая до 10 000 к концу 10-летнего срока.

Хотя цифры довольно условны, вывод в общем случае в следующем: описанная схема в принципе возможна, но предусматривает урегулирование с банком аренды третьему лицу (и выплату налога со сдачи), выходя в ноль при взносе примерно 2/3 от стоимости квартиры – т.е. весьма солидной суммы.

Недвижимость как рыночный инструмент подвержена колебаниям цены, и порой довольно сильным – однако если ваш вариант сильно выгоднее описанных чисел, то стоит четко осознать, почему это так. Все случаи не опишешь, поэтому буду признателен, если кто-то поделится собственным ипотечным опытом.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.