В жизни каждого человека бывают ситуации, когда не хватает средств на покупку товара или на оплату услуг. Поэтому частные лица, предприниматели или даже целые предприятия иногда обращаются с просьбой о кредитовании к специалистам банковского учреждения, которые обслуживают их расчетные счета. Однако процедура получения стандартного кредита – ипотечного, потребительского или другого вида – удовольствие сильно ниже среднего, причем без гарантии положительного исхода.

Что такое овердрафт?

Тем не менее банк может предложить альтернативный способ решения ситуации, а именно выдачу краткосрочного кредита, который привязывается к счету клиента. То есть физическое или юридическое лицо может благодаря такому кредиту «уходить в минус», но при поступлении денег на счет обязано сразу гасить ими долг.

Сам лимит ухода в минус может быть привязан как к дебетовой, так и кредитной карте – такой вид кредитования называется овердрафтом. Овердрафт (overdraft) – это фактически “перерасход” средств. При погашении сначала гасится основной долг, а затем уже проценты по нему.

Для того, чтобы установить такой лимит на расчетный счет, есть определенные требования. Как правило клиенты должны обслуживаться в банке не менее одного года, хотя в некоторых случаях офердрафт может устанавливаться автоматически при оформлении карты и нулевом балансе. Поступления денежных средств, а также все расчетные операции должны проходить именно через счет, где хотят оформить лимит.

Лимит овердрафта в свою очередь может зависеть от разных факторов – обычно это средний объем денежных средств, которые поступают на счет в течение нескольких месяцев, а также в зависимости от вида услуги. В топовых российских банках лимит овердрафта может колебаться примерно от 50% до 150% от уровня дохода клиента.

У элитных карт Gold и Platinum лимит выше, чем у стандартных. В случае солидного займа овердрафт может быть оформлен как с залоговым имуществом, так и без него. Если речь идет о юридическом лице, то банк может взять в качестве залога ценные бумаги, недвижимость, товарные активы, а также поручительство партнера по бизнесу или третьих лиц.

Залоговый овердрафт, как более надежный, может быть выдан на больший срок. Но в случае небольших сумм с планами расплатиться через месяц, овердрафт для юридических лиц это хорошая возможность получить быстрый займ.

Проценты по овердрафту колеблются от умеренных до довольно высоких – в них включена возможность нецелевого использования средств, а также автоматическое предоставление при необходимости. Иначе говоря, кредит подкупает своей доступностью – примерно так поступают и многие микрофинансовые организации. Но поскольку овердрафт предполагает максимальное быстрое погашение, психологически такой займ ощущается скорее умеренным.

При этом в борьбе за клиентов многие банки готовы даже предложить беспроцентный овердрафт, если вы погасите задолженность в течение одного-двух месяцев. Однако тут есть тонкость, поскольку банк может взять 2-3 процента за обналичивание кредитных средств в банкомате – т.е. снимаете 1000 рублей, получаете на руки 970.

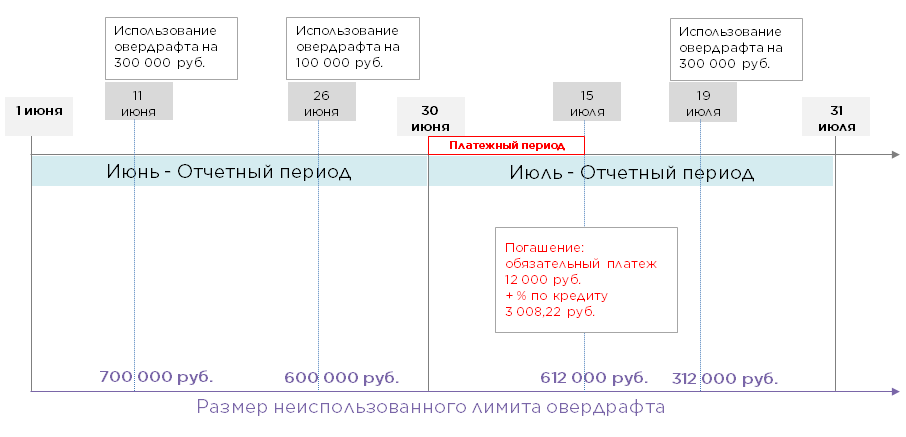

При пересчете 3% в месяц превращаются в 36% годовых. Плюс лишь в том, что поскольку лимит выдачи обычно сравним с месячным доходом, то долгосрочный непогашенный овердрафт встречается нечасто. Пример использования овердрафта, где на 1 июня у клиента есть лимит на 1 млн. рублей:

Что происходит? 11 числа клиент расходует 300 тысяч и лимит овердрафта уменьшается до 700 тысяч рублей. 26 июня тратится еще 100 тысяч и лимит соответственно превращается в 600 тысяч. В отчетном периоде должны быть обязательные поступления и на карту поступает 12 тысяч вместе с процентами за кредит. Лимит таким образом увеличивается на сумму платежа без процентов и становится 612 тысяч, однако при следующей трате в 300 тысяч снижается на эту сумму.

У меня был личный опыт в тему статьи. В свое время я менял банк и получил вторую немецкую банковскую карту, тогда как платежи поступали еще на первую (расторжение договора требовало времени). Не разобравшись, я сделал несколько покупок новой картой – баланс был нулевым, так что я ушел в сильный минус. Понятно, что сделать покупки я смог только благодаря автоматическому овердрафту. Банку, несмотря на потенциальную выгоду, не понравилось такое действие нового клиента – поэтому лимит средств был мне сокращен в два раза, хотя вскоре ситуация урегулировалась и долг был погашен.

Кстати, зарубежные западные банки заметно более лояльны к клиентам: там часто встречается возможность длительного и регулярного овердрафта без наличия залога и гарантий третьей стороны. Проценты обычно невысоки. Причины понятны: общество в целом богаче, а судебная система слаженнее российской. Т.е. лояльность в отношении клиента компенсируется строгостью закона, если он эту лояльность не оправдывает.

Отличие овердрафта от кредита

Итак мы выяснили, что наряду со стандартным кредитованием, банки предлагают услугу овердрафта, которая имеет ряд отличий. Ее можно определить как дополнительные средства, которые выделяются банком на относительно короткий срок и автоматически погашаются из новых поступлений клиента. Основные свойства овердрафта, отличающие его от стандартного банковского кредита:

-

Краткосрочность

-

Пониженная сумма кредита

-

Ежемесячное гашение всеми поступлениями

-

Автоматическое предоставление

-

Фиксированный процент

Фиксированная ставка может быть повышена при несоблюдении сроков возврата. Отличия между кредитом и овердрафтом можно суммировать в таблице ниже:

| Кредит | Овердрафт | |

| Срок задолженности | Различные периоды. Индивидуальный подход в зависимости от требуемой суммы, качества платежеспособности заемщика, целей кредита и пр. | Только короткий срок с необходимостью ежемесячного внесения средств для погашения хотя бы части взятой в кредит суммы |

| Лимит суммы | Возможно многократное превышение от среднемесячных поступлений на карту (зарплаты) | Как правило, максимум в два раза больше среднемесячных поступлений на счет |

| Гашение платежа | Обычно ежемесячный платеж равными, установленными заранее частями (скажем, 20 тысяч в месяц). Реже может быть сумма выше средней в начале с сокращением ближе к концу выплат (30 тысяч в начале срока, 10 тысяч к концу) | Все поступающие средства идут на погашение имеющейся задолженности. Перенос на другой месяц осуществляется лишь в случае, если поступивших средств не хватило |

| Переплата | Переплата указывается в договоре. Обычно возможно досрочное погашение, что уменьшает переплату | Ежесуточные проценты на фактическую сумму задолженности |

| Кредитная ставка | Определяется банком в индивидуальном порядке | Постоянная величина для всех владельцев карт |

| Порядок выдачи | Одноразовая и полная выдача всей суммы без последующих платежей после подписания договора | Автоматическое предоставление без согласования в любое время в пределах лимита |

Виды овердрафта

Овердрафт бывает разных видов: классический, авансовый, под инкассацию, технический и др.

1. Классический офердрафт

Это стандартный вид кредитования с установлением лимита – по всем правилам, которые были указаны выше. Размер кредита рассчитывается из среднего размера месячных поступлений (для оценки обычно используется срок около полугода) и процентов за использование заемных средств.

2. Авансовый овердрафт

Такой кредит предоставляется проверенному надежному клиенту. Понятно, что точного определения такого клиента нет и банк сам решает, по каким критериям можно выделять подобный овердрафт. Если вы несколько лет являетесь клиентом банка, практически или вовсе не имели задолженностей и стабильно располагаете на счетах приличной суммой – вероятно вы можете обратиться в банк на предмет рассмотрения выделения вам авансового овердрафта.

3. Зарплатный овердрафт

Зарплатный овердрафт привязывается к зарплатной карте, его можно отнести к классическому виду. Лимит зарплатного овердрафта зависит от банка и ряда факторов, его можно тратить на любые нужды без предоставления отчета. Проценты банк начисляет на сумму потраченных денег с учетом времени их использования. Период действия в среднем несколько месяцев в зависимости от банка.

4. Овердрафт под инкассацию

Этот кредит предлагается клиентам, которые работают с наличными. То есть они вносят через кассу банка свою выручку в кеше – таким клиентам обычно предлагают установить лимит под инкассацию денежных средств. Лимит исчисляется по формуле, где учитывают количество ежемесячных поступлений заемщика.

5. Технический овердрафт

Помимо термина “технический овердрафт” также часто используется понятие несанкционированного или запрещенного овердрафта. Что такое технический овердрафт? Фактически он означает выход за пределы установленного лимита. В этом виде кредита важно то, что процент по нему обычно заметно выше стандартного и погасить его нужно как можно скорее.

Как может возникнуть технический овердрафт? Например, вы делаете покупку, средства за которые списываются только на следующий день или позднее. При этом вы могли исчерпать стандартный лимит – но банк узнает о такой ситуации только при списании, так что вы можете успеть сделать и другие покупки, вылетев за пределы установленной зоны. Или же причиной может быть технический сбой, когда сумма с карты списывается по ошибке два раза.

Может быть и переплата с учетом курсовой разницы. Если у вас рублевая карта и вы рассчитываетесь за границей за покупку в 10 000 долларов, то при курсе 60 рублей за доллар с вас должно списаться 600 000 рублей. Но допустим, что оплата была проведена банком только на следующий день, а нефть за ночь упала и курс доллара за это время вырос до 65 рублей. Значит, уплатить надо будет 650 000 р. – при наличии на карте ровно 600 000 рублей и кредита в 10 000 рублей 40 тысяч будут техническим овердрафтом.

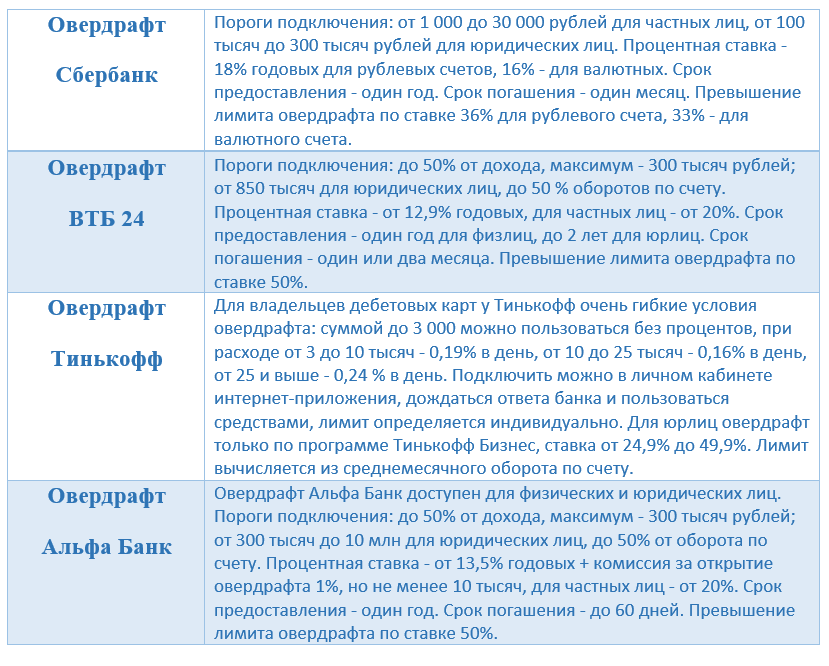

Овердрафт Сбербанка, ВТБ24, Тинькофф и Альфа банка

Внимание: ставки могут меняться, актуальны на начало 2018 г.

Пользоваться овердрафтом или нет?

С точки зрения инвестора стоит избегать большинства кредитов – особенно с высокой ставкой и особенно на предметы не первой необходимости. Как видно из данных выше, процент по овердрафту совсем не благотворительный, а беспроцентный вариант может таить свои подводные камни.

Так что подбирать карту с выгодным овердрафтом, планируя регулярно перерасходовать средства, не очень хорошая идея – это “экономия” из той же области, когда покупатель дорогой машины говорит, что заплатил за нее не 100 миллионов, а 98. И то, и другое не экономия, а расходы. С другой стороны, доступный и быстрый кредит иногда может оказаться очень кстати – главное, не злоупотреблять суммами и частотой его использования.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.