Что такое фонд денежного рынка? Если судить по названию, то кажется, что это фонд, который держит средства своих инвесторов в наличности. Однако в таком случае непонятен смысл – зачем иметь отдельный фонд, если наличность (кеш) и без того можно держать на брокерском счете?

Дело в том, что несмотря на название, фонд денежного рынка – это не совсем деньги. В зарубежной практике денежные фонды это чаще всего краткосрочные государственные облигации со сроком погашения от нескольких недель до года (в среднем 2-3 месяца). Такие облигации называются казначейскими векселями. Кроме казначейских векселей, сюда могут входить и краткосрочные депозитные сертификаты коммерческих банков. Казначейские векселя являются дисконтными – т.е. они не платят купонный доход, однако продаются дешевле номинала.

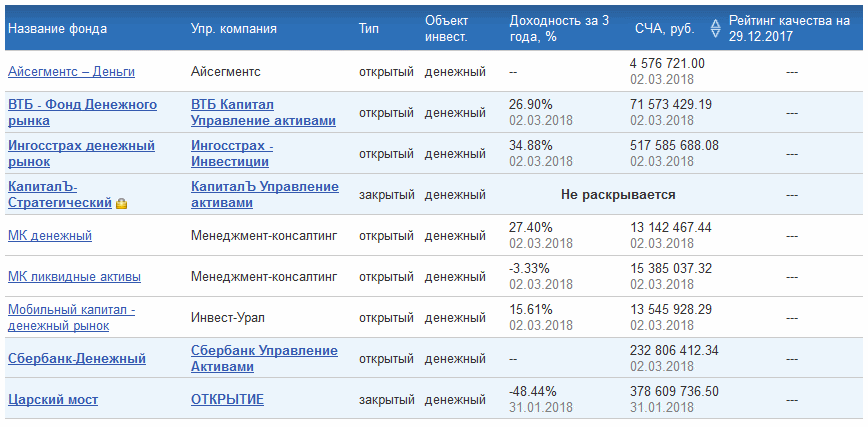

Как известно, краткосрочные облигации США – один из самых надежных рыночных активов. Многие называют их “тихой гаванью” и используют для “парковки” средств. В российской практике фонды денежного рынка мало распространены – на момент статьи их насчитывается всего девять:

Нетрудно заметить, какой разброс значений показывают разные фонды всего за три года: от -50 до 35%. Происходит это как в силу покупки российскими фондами более агрессивных корпоративных облигаций, так и в связи с более резким изменением рублевой процентной ставки. О связи доходности облигаций с процентной ставкой я писал здесь. Так что российские денежные фонды тихой гаванью назвать никак не получается. По крайней мере пока.

Update. С 2020 года на Мосбирже доступны следующие фонды (последний в валюте):

- ETF FXMM (Finex)

- VTBM (ВТБ)

- ETF FXTB (Finex)

Есть высокая вероятность, что они будут заметно менее волатильны, чем указанные выше ПИФ.

Биржевые денежные фонды

Итак, мы выяснили, что зарубежные денежные фонды очень похожи на обычную валюту, но тем не менее позволяют получить маленькую доходность. В каких случаях они могут быть полезны? На мой взгляд по крайней мере в двух.

Во-первых, инвестор может держать в них деньги, ожидая подходящего момента (просадки) для покупки какого-то актива. Однако подходящая ситуация может не появляться достаточно долго. В этом случае можно “припарковать” внесенную сумму и терять меньше средств в результате инфляции. Когда нужный актив становится достаточно привлекателен, фонд денежного рынка превращается в наличность.

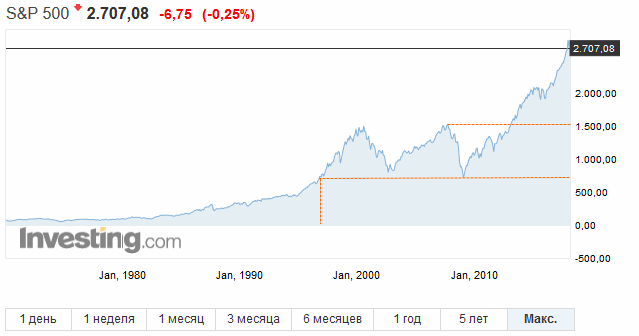

Но более важным случаем на мой взгляд может быть использование фондов денежного рынка для плавного завершения инвестиционного процесса. Известно, что стандартный инвестиционный портфель предполагает примерно равное количество акций и облигаций. Однако если бы планируемый выход инвестора из рынка пришелся на весну 2009 года, то в результате кризиса накопленный капитал мог бы просесть на несколько десятков процентов. В этот момент рынок откатился на уровень начала 1997 года:

Избежать такой ситуации можно следующим образом. Скажем, за пять лет до планируемого окончания инвестиций 50% средств переводятся в стабильный фонд денежного рынка. За 4 года до конца – 60% и так далее. Чем больший срок вы инвестировали до этого, тем большая доходность будет накоплена. Хотя сознательное урезание доходности может быть психологически трудным – ведь не исключено, что в последние 5 лет ваших инвестиций рынок будет вполне неплох и вы недополучите заметную сумму. Особенно если вспомнить правило сложного процента.

С другой стороны ждать, скажем, еще два года (после чего перевести в фонд денежного рынка 70% капитала) довольно опасно. Выход из кризиса может занимать много лет. В последний кризис 2008-09 годов рынок восстановился за 4 года – но бывало и больше. После кризиса середины 60-х годов американский рынок восстановился только через 15 лет, к началу 80-х. Российский индекс РТС в мае 2008 года показывал почти 2450 пунктов, а на сегодня (почти через 10 лет) стоит почти в два раза меньше. Есть и знаковый пример японского рынка.

Плюсы и минусы денежных фондов

- Сохранение капитала в ликвидном активе

- Малые колебания котировок (у биржевых фондов)

- Доходность может быть сравнима с валютным депозитом

- Невысокая стоимость паев ETF (десятки долларов)

- Широкая диверсификация (страны, выпуски облигаций)

- Низкая доходность на долгосрочном периоде

- Общий реальный доход может быть отрицательным

- Варианты с низкой комиссией на зарубежном рынке

- При низком доходе высока роль комиссий фонда

Примеры зарубежных фондов денежного рынка

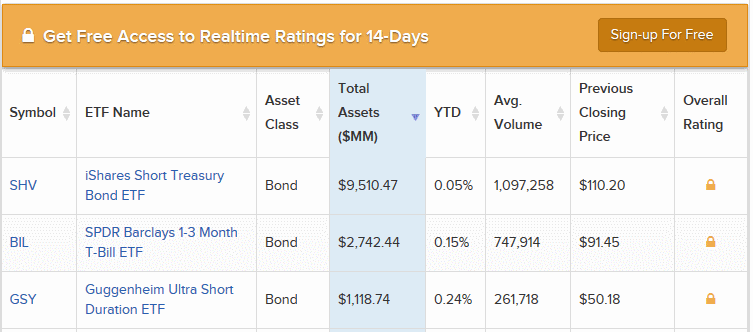

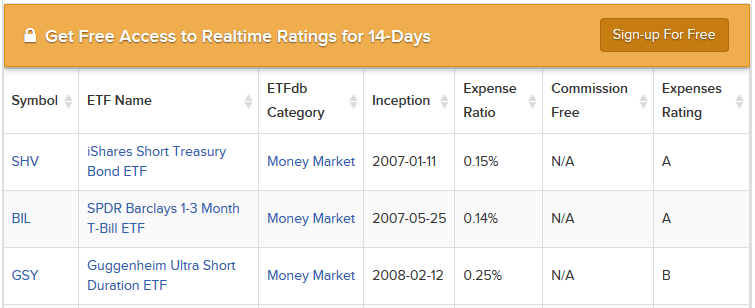

Найти биржевые фонды денежного рынка можно на сайте etfdb.com. В скринере этого сервиса нужно выбрать поиск по облигациям (Bond) и там выставить галочку напротив Ultra Short-Term. В результате получим три варианта с капитализацией более 1 млрд. долларов:

Щелчком по соседней вкладке можно убедиться в верной категории фонда (Money Market), а также увидеть комиссии:

В первых двух фондах векселя США составляют 100%, в последнем фонде – только 70% ценных бумаг (остальное фонд держит в виде наличности). Как вели себя три найденных фонда в последние 10 лет, т.е. с учетом мирового финансового кризиса? Согласно графикам, за десять лет даже с учетом кризиса колебания фондов не выходили за рамки 2%. Все три варианта обладают хорошей ликвидностью, два первых – достаточно низкими комиссиями. Средняя текущая цена 100 долларов за акцию ETF.

Сравнение с фондами облигаций широкого рынка

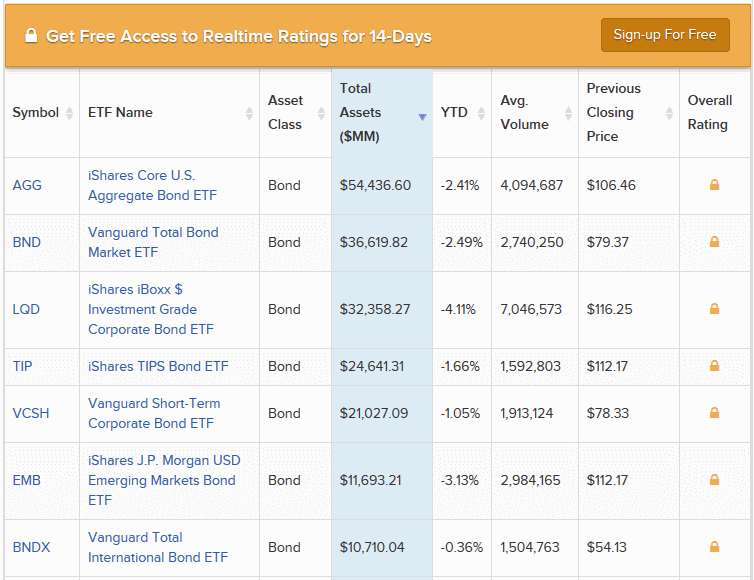

Интересно сравнить полученные результаты фондов денежного рынка с фондами облигаций. Найти их можно в том же разделе скринера по ключу All-Term и отсортировать по капитализации:

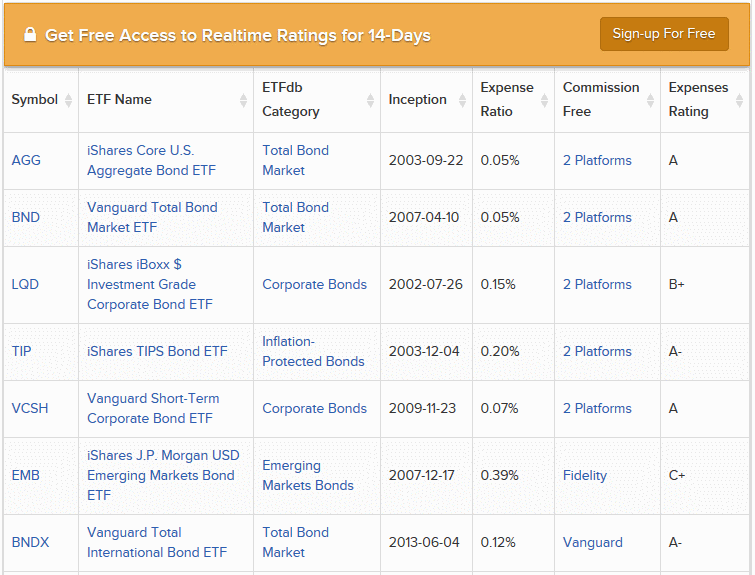

Выберем из них фонды облигаций широкого рынка (Total Bond Market):

Первые два фонда содержат около 90% среднесрочных долгов США, причем наряду с государственными облигациями высшего кредитного рейтинга тут немало и корпоративных бумаг. Фонд BNDX содержит 2/3 европейских долговых обязательств и только четверть американских.

Что можно сказать о возможных результатах? При инвестировании в данные фонды можно получить более высокую доходность, однако и размах колебаний в их случае заметно сильнее. Так, на текущем рынке 2% потенциальной прибыли от купонов предполагают около 10-15% колебаний котировок в зависимости от рыночного спроса и процентных ставок.

Выводы

Фонды денежного рынка – это почти что деньги с минимальной текущей доходностью в валюте около 1% в год. Однако она может заметно вырасти при росте процентной ставки, как было в конце 1970-х. Наличность на брокерском счету может находиться как в виде кеша, так и в виде таких фондов: либо как консервативная часть портфеля, либо в ожидании благоприятной возможности для инвестиций. Фонды очень ликвидны, так что в последнем случае их легко продать даже в кризис и сделать покупку.

Фонды широкого рынка облигаций более волатильны, чем фонды денежного рынка, однако не так сильно, как фонды высокодоходных облигаций с потенциальным падением в 20-30% и даже выше. В кризис 2008 года фонды AGG и BND упали всего на 5-7% и быстро восстановились. В зависимости от склонности к риску, они вместе с фондами денежного рынка вполне могут найти применение у инвестора, особенно на стадии подготовки выхода из рынка.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.