С момента выхода на сцену в 1993 году рынок ETF значительно расширился, в результате чего общее количество биржевых фондов достигло примерно 1700. Этот быстрый рост дал инвесторам больше возможностей, чем когда-либо прежде, расширяя множество доступных для инвестирования активов. ETF сегодня охватывают почти все географические регионы, а также классы активов и инвестиционные стратегии, которые можно себе представить.

Но этот рост также осложнил ситуацию для некоторых инвесторов. Иногда выбор лучшего ETF даже из сокращенного списка может быть сложной задачей, если вы не знаете, как именно искать. Ниже приведены пять важных статистических показателей для рассмотрения перед покупкой ETF.

1. Коэффициент расходов

Почему это важно: ETFs получили преимущество перед взаимными фондами отчасти из-за их дешевой структуры. В то время как взаимные фонды в среднем взимают приблизительно 1,40% годовых сборов, некоторые ETF взимают всего лишь 0,00% в год.

ETFs, как правило, дешевле, но есть большие различия между различными фондами. Например, в странах с развивающимися рынками (в ETFdb категории) коэффициенты расходов колеблются от 0,14% до 0,98%, что показывает очень широкий разброс (данные по состоянию на 06/04/2015). После того, как вы сузили множество ETF до нескольких различных опций, обязательно сравните структуру вознаграждения между фондами. Разница в нескольких базисных пунктов кажется не очень большой, но в долгосрочной перспективе она может привести к сильным отклонениям в результатах.

Как найти коэффициент: Каждая страница ETFdb включает коэффициент расходов для каждого фонда. Пользователи ETFdb Pro могут загружать результаты из анализатора ETF в Excel, получая инструмент для быстрой оценки эффективности затрат различных вариантов ETF (если вы не являетесь пользователем Pro, зарегистрируйтесь для бесплатной пробной версии). Также может быть полезно сравнить отношение расходов ETF к среднему для его категории ETFdb (низкие, высокие и средние коэффициенты расходов включены на каждую страницу категории ETFdb).

2. Методология индекса

Почему это важно: когда индексы использовались в первую очередь в качестве контрольных показателей, которыми измерялась доходность управляющих, мало кто из инвесторов раздумывал о правилах их построения и сопровождения. Но теперь, когда ETFs превратили индексы в (эффективные) инвестиционные активы, инвесторы начали более внимательно изучать их методологию.

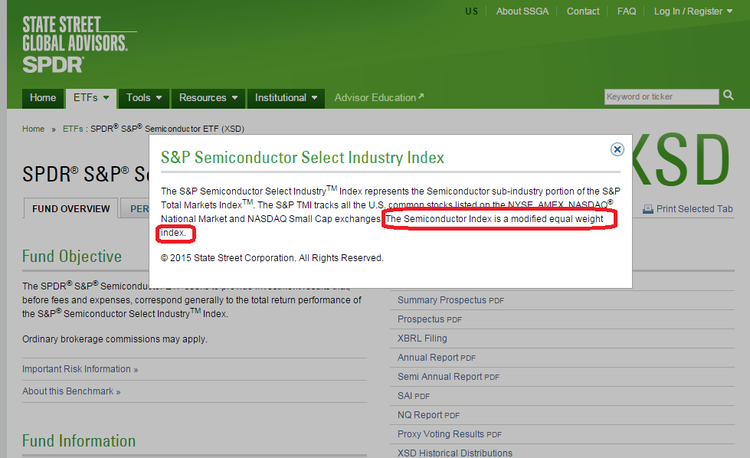

Большинство индексов, к которым привязаны фондовые ETF-фонды, принадлежащие США, используют стратегию взвешивания рыночной капитализации, что означает, что распределение, предоставляемое конкретному компоненту, основано на оценке акций компаний рынком. Но ETF, использующие «альтернативные» весовые методологии, в последние годы становятся все более популярными. Некоторые инвесторы предпочитают равновзвешенные фонды, которые устраняют недостаток большой доли крупных компаний – в то время как другие считают, что системы взвешивания, основанные на доходах, дивидендах и фундаментальных показателях, потенциально являются более доходными (см. руководство по индексам ETF ).

Как найти: описание базового индекса почти всегда доступно на домашней странице эмитента. Как правило, описание индекса на домашней странице эмитента будет содержать подробную информацию о методологии взвешивания, используемой для разработки эталона.

3. Количество компаний

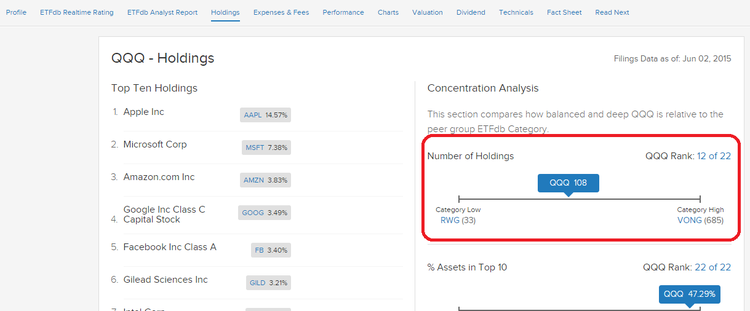

Почему это важно: когда-то взаимные фонды ворвались на инвестиционную сцену отчасти потому, что они позволяли относительно небольшим инвесторам получить доступ к большому, хорошо диверсифицированному пулу активов. ETFs действуют очень похожим образом, позволяя инвесторам получить доступ к корзине ценных бумаг покупкой одной акции.

Но глубина диверсификации, предлагаемая другими аналогичными ETF, может быть очень различной. Например, индексный фонд FTSE / Xinhua China 25 Index (FXI A-) имеет 54 отдельных холдинга, тогда как SPDR S & P China ETF (GXC A) имеет около 356. Больше не обязательно лучше – иногда выгодно концентрировать холдинги в небольших группах ценных бумаг, но диверсификация может оказать существенное влияние на профиль риска / доходности ETF.

Как найти: почти каждый эмитент ETF заметно отображает количество ценных бумаг, лежащих в его основе, на домашней странице компании. Если вы не можете найти его там, эта цифра может быть вычислена из ежедневной отчетности по ETF (или просто посмотрите вкладку «Holdings» на ETFdb).

4. Ошибка отслеживания

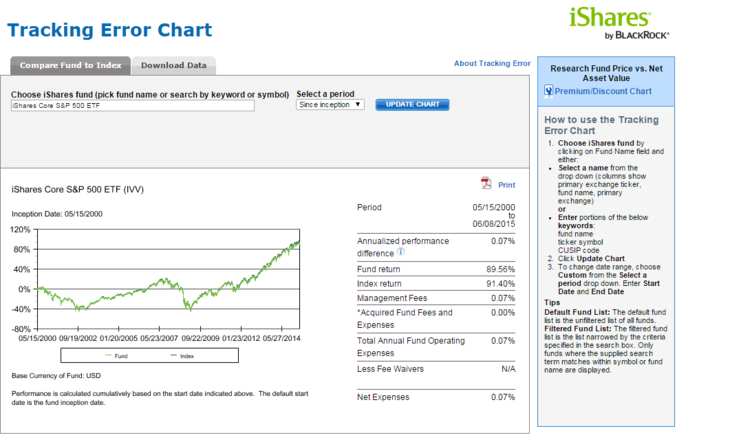

Почему это важно: почти каждое описание ETF включает в себя что-то вроде «ABC стремится воспроизвести производительность индекса XYZ», указывая на ожидание, что доходность фонда будет соответствовать индексу. Многие инвесторы предполагают, что все ETF точно соответствуют индексу, но это не всегда так. В отличие от гипотетического индекса, для которого процесс перебалансировки осуществляется “щелчком пальцев”, ETF должны реально выходить на рынок для покупки и продажи ценных бумаг в определенных пропорциях. Более того, глубина определенных индексов (некоторые из которых содержат более 8000 отдельных компонентов) затрудняет точное тиражирование.

Ошибка отслеживания является хорошей мерой эффективности менеджера ETF. Чем меньше разница между ETF и его базовым индексом, тем лучше.

Как найти: где-то на главной странице фонда, эмитент ETF предоставит данные о производительности как для ETF, так и для соответствующего эталона, как правило, для самого последнего квартала и года, а также трех-, пяти- и десятилетних периодов. Также стоит отметить, что iShares предлагает довольно хороший инструмент, который позволяет инвесторам просматривать ошибки отслеживания в течение настроенных периодов времени.

5. Налоговая эффективность

Почему это важно: Чем еще привлекательны ETFs, так это возможностью выгодного налогового режима по отношению к активно управляемым взаимным инвестиционным фондам. Из-за нюансов процесса создания / погашения паев, а также из-за более низкого оборота ETF могут быть «более эффективными с точки зрения налогообложения», чем большинство взаимных фондов. Хорошим способом измерения этой налоговой эффективности является изучение истории распределения доходов фонда.

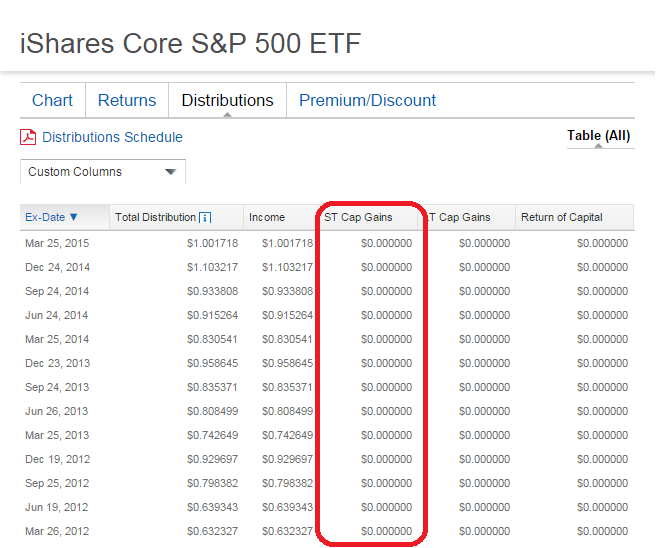

В идеальном случае ETF будут составлять нулевые краткосрочные распределения прироста капитала, поскольку наличие этих выплат указывает на то, что управляющими фонда был получен краткосрочный доход (который облагается налогом по более высоким ставкам). Распределение доходов – это нормально (они обычно неизбежны и облагаются налогом по более выгодной для инвесторов ставке), но регулярная история распределения прироста капитала может быть нехорошим сигналом.

Как найти: историю распределения доходов большинства ETF можно найти на веб-сайте эмитента. В большинстве случаев распределение будет классифицироваться как обычный доход, краткосрочный (short-term cap gains, ST Cap Gains) или долгосрочный прирост капитала. На приведенном ниже рисунке показана недавняя история распределения доходов для IVV, которая указывает, что этот ETF довольно эффективен с точки зрения налогообложения.

Источник: http://etfdb.com/etf-education/five-essential-tips-for-analyzing-etfs/

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.