Добрый день. Ниже я хочу поделиться впечатлением о книге Бодо Шефера “Путь к финансовой независимости. Первый миллион за семь лет”. Книга написана и издана в 1998 году – и с самого начала могу сказать, что она на мой взгляд написана гораздо больше в мотивирующем, чем в практическом ключе, что делает ее схожей с написанной почти одновременно с ней книгой Кийосаки. Поэтому ниже вам встретятся многочисленные параллели между этими книгами.

Первая половина книги настолько сосредоточена на мотивации читателя и абстрактных на мой вкус рассуждениях (является ли миллион чудом? Что вы на самом деле думаете о деньгах? и т.д.), что мне пришлось сильно заставлять себя, чтобы не бросить чтение вовсе. Автор книги обрел финансовую независимость в 30 лет (Кийосаки – только в 47) и очевидно, имеет право давать советы – но не каждому дано делать это в доступной форме. Интересным образом ряд советов очень похож на того же Кийосаки. Сравните:

Шефер: Если мы спрашиваем себя: “Справлюсь ли я с этим?”, — то не исключаем возможности неудачи. Только из-за такой постановки вопроса остается, по меньшей мере, сомнение в своих силах. Лучшим был бы вопрос: “Как я с этим справлюсь?” Этот вопрос исключает неудачу.

Кийосаки: Богатый папа запрещал нам говорить: “Я не могу себе этого позволить”. Вместо этого мы должны были спрашивать: “Как я могу себе это позволить?”

Шефер: Существует альтернатива в применении нашей энергии: мы можем работать над долгосрочным решением проблемы или над краткосрочным — мнимым — ее решением.

Кийосаки: Богатый папа говорил: работа – это краткосрочное решение долгосрочной проблемы.

Шефер: Никто не становится богатым лишь в силу того, что много зарабатывает. Богатство возникает, если Вы сохраняете деньги. Слишком много людей напрасно надеются: “Если я буду достаточно зарабатывать, все станет лучше”. На самом деле, однако, жизненный стандарт растет всегда вместе с ростом дохода.

Кийосаки: У бедных людей с ростом дохода растет число пассивов.

Шефер: Среднестатистический немец до 20 июля работает на себя, а с 21 июля все его заработки идут государству (которое большую часть этих денег использует на выплату процентов по государственному долгу).

Кийосаки: Работать на государство с января по май – это слишком высокая цена.

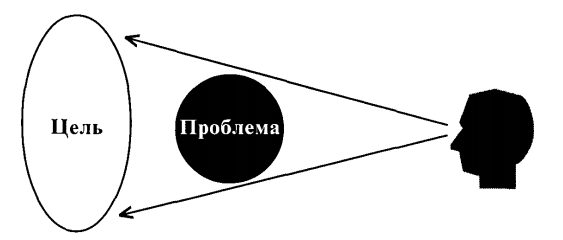

И так далее. Однако если у Кийосаки есть свои “бренды” – взгляд на активы и пассивы, богатый папа (давно живущий богатой посмертной жизнью во все новых вариациях Кийосаки) и квадрант денежного потока, то у Шефера таких ярких собственных образов нет. Он, правда, приводит простые рисунки в виде стола (крышка – мнение, ноги – опыт) или пояснение, как увеличивающаяся цель становится видимой при том же размере проблемы

но “классическими” эти рисунки не стали. Приведя выше схожие цитаты этих людей, скажу и о различиях. Богатого папу Кийосаки вполне можно считать наставником – однако сам Кийосаки в своей книге о роли наставника для читателя в общем умалчивает, говоря о необходимости хорошего финансового образования. Шефер же видит необходимость в наставнике, как в конкретной личности, у которой можно в сжатые сроки перенять весь богатый опыт. Сам Шефер такого наставника (вернее, даже многих) находил, но понятно, что для обычного читателя напроситься в ученики к миллионеру будет большой проблемой.

Кийосаки фанат недвижимости, поскольку сделал состояние на сделках с ней – Шефер же про недвижимость не упоминает вовсе. Кийосаки в своей первой книге дает советы путем пересказа своих диалогов с богатым и бедным папой – Шефер же на 136 страницах электронного варианта умудряется разместить, наверное, больше сотни ключевых идей, тестов и советов, из-за чего ценность каждого из них резко падает и их хочется просто пролистать.

В чем идея книги Шефера? Ничего необычного – со слов самого автора:

-

Вы экономите определенный процент Вашего дохода.

-

Вы вкладываете сэкономленные деньги.

-

Вы повышаете Ваш доход.

-

Вы экономите определенный процент от каждого достигнутого повышения дохода.

При этом автор излишне оптимистичными расчетами (об этом дальше) пытается доказать, что эта схема может дать 1 миллион марок (евро) за срок от 7 до 20 лет. Экономить и направлять в рост Шефер советует не меньше 10% зарплаты и половины свободных денег, приводя при этом хороший мотивирующий пример:

Когда один мой знакомый решил давать карманные деньги восьмилетней дочери, он дал ей 10 марок и посадил в машину. Он сказал, что должен объяснить ей что-то очень важное.

Он проехал с ней через беднейшие кварталы города, в котором они жили. Все выглядит там серым в сером. Никакой зелени, вместо этого грязь и бетон. Он спросил ее, понравилось бы ей жить здесь, или она предпочитает милое место, где у их семьи был свой дом.

Он объяснил ей, что следующие 10-15 лет она еще будет жить с родителями, но затем ей самой придется отвечать за себя. Тогда она будет жить либо в этом безобразном районе, либо в прекрасном доме. И еще он сказал, что она уже теперь может выбирать.

Он потратил полдня, чтобы объяснить дочери концепции экономии и платы самому себе. Он вышел с дочкой из автомобиля в этом отвратительном районе, и они бродили по округе. Они пообедали там в неопрятном ресторане. И поскольку девочка чувствовала себя здесь очень неуютно, он сказал: “Здесь живут люди, которые всегда расходовали все 10 марок”.

Вернувшись домой, они разработали план экономии: дочь хотела экономить 5 марок из 10. Так как на каждую сэкономленную марку отец решил вкладывать еще 50 марок на ее имя, получалось всего 250 марок ежемесячно.

Отсюда же вполне логично следует совет не делать потребительских долгов – а если они уже есть, то нужно использовать для их оплаты не более половины свободного дохода. К этой части книги относится еще одна история, достойная полной цитаты:

По описаниям античных историков, например, Геродота, стены Вавилона производили сильное впечатление и принадлежали к семи чудесам света. Возведенные при царе Навуходоносоре, стены были высотой более 50 метров, длиной примерно 18 километров и так широки, что по верху стены могла пройти шестерка лошадей.

Эти стены строились рабами. Работа была невероятно тяжелой. Солнце немилосердно обжигало строителей, тащивших на верх кирпичи. Средний срок жизни раба составлял три года. Если он падал от истощения, надсмотрщик избивал его кнутом. Если же он, несмотря на побои, не мог больше подняться, его сталкивали со стены, и он разбивался внизу о скалы. Ночью трупы увозились прочь.

Эти сцены вавилоняне наблюдали каждый день. Работающие рабы были постоянной и вездесущей действительностью, которую осознавал каждый житель города. Но интересно, что при этом две трети всех рабов у стены были не обращенными в рабство военнопленными, а горожанами, которые потеряли свободу за долги.

Эта история ярко говорит о том, как тяжело устоять перед соблазном кредита во все времена. Впрочем, кредит не есть универсальное зло – его можно брать на действительно нужные цели при низком проценте и устойчивом финансовом положении (в том числе при наличии подушки безопасности, о которой также – и справедливо – пишет Шефер). У большинства, тем не менее, ситуация обратная: кредит берется на предметы роскоши (по крайней мере, не первой необходимости), тогда как ссудный процент достаточно высок, а финансовое положение не самое надежное. Переходя собственно к инвестициям, Шефер не кажется мне убедительным. Вот его определение инвестиций и спекуляций:

Инвестиции направлены на получение ежегодного дохода. У спекуляций другая природа. Здесь Вы покупаете что-то, чтобы позднее продать с выгодой. Но до продажи вложение в спекуляцию не приносит Вам никакой прибыли.

Я не вполне согласен с таким определением. Банковский вклад тоже направлен на получение регулярного дохода – но процент по нему в среднем немного ниже инфляции, так что инвестицией такой вклад назвать трудно. Скорее это сбережение, сохранение капитала. С другой стороны, грамотный покупатель акций также рассчитывает продать их с выгодой – см. историю фондовых рынков. Однако он не является спекулянтом, даже если не получает регулярного дивидендного дохода, не гарантированного по обыкновенным акциям. Он получает тот же доход от бизнеса, который конвертировался в рост котировок.

Так что важнее на мой взгляд то, чьи деньги вы хотите получить – спекулянтов с противоположенным взглядом на рынок или от работы бизнеса, по возможности свободного от спекулятивного влияния рыночных игроков (что достигается большим сроком удерживания актива). Баффет, например, с целью ограничить влияние спекулянтов имеет два типа акций своего фонда, которые несопоставимо различаются по цене. Можно сказать, что долгосрочный инвестор «чистит» свой доход от влияния спекулянтов, хотя он конечно вправе использовать спекулятивную волну себе на пользу, продав весь актив по относительно высокой цене. Однако тогда он будет вынужден искать новый актив для вклада…

Вложение в акции и их фонды

Новый раздел – Шефер переходит к приумножению капитала с помощью акций. Из чего он исходил? По моим соображениям – прочитал книгу Питера Линча “Переиграть Уолл Стрит” (она вышла примерно на 5 лет раньше книги Шефера) и во многом пересказал ее в виде тезисов, выдав свой опыт за чужой. Кийосаки тоже упоминает о Линче, но во всяком случае честно пишет, что просто изучает его способ оценки акций. У меня большие сомнения, что Шефер сумел сделать заметный капитал на вложениях в акции.

Что видит читатель дальше? Шефер прямо заявляет: “позвольте мне исходить в примерах из таких высоких процентных ставок, как 12% и 20%”. Глядя на историческую доходность рынков хочется сказать: “позвольте не позволить”. В США ставки 20% вообще никогда не было, максимальная была около 14% в 1980 году. Но именно такие ставки позволяют, вооружившись сложным процентом и немалой начальной суммой, рассчитать доход в 1 миллион за 7 лет.

Вообще писать конкретные цифры для будущей доходности, не привязывая их к инфляции – на мой взгляд моветон. Что такое доход в 12% годовых, если на дворе инфляция в 15%, как бывало в 70-х годах в США во время нефтяных кризисов? Миллионерами при гиперинфляции побывали все россияне в 1992-93 годах. Ну и вероятно – жители Венесуэлы и Зимбабве.

Переносясь в сегодняшний день, ожидать от рынка США 12% в год (не говоря уж о 20%) в ближайшие 10 лет возьмется лишь безумный оптимист. Богл ожидает в три раза меньше – около 4%. Сам же Шефер в оправдание таких чисел упоминает о доходности трех (из многих сотен!) взаимных фондов, в том числе управляемого Линчем Fidelity Magellan. В книге напрямую не сказано вкладывать в них – но трудно представить другой вариант с этой информацией. И если Шефер посмотрит, сколько заработал фонд с момента ухода Линча (начало 90-х) по сегодняшний день и сравнит результат со своими 12% годовых, то ему, мягко говоря, должно быть немного неудобно.

И все же советы по акциям (поскольку взяты у профессионала) в целом неплохи, хотя уточнить кое-какие моменты стоит. Наименее важным выглядит уточнение к фразе “с 1948 года никогда не бывало более двух плохих лет подряд”. Плохих – вероятно убыточных; через два года после написания книги трехлетний убыточный отрезок случится в 2000-2002 годах. Более существенным является то, что автор считает адекватным срок вложения в акции от 2 до 5 лет. Я не буду углубляться в примеры, которые наглядно покажут недостаточность этого периода – история говорит, что в акции нужно вкладываться не меньше, чем на 10 лет. Лучше – на 20 или 30. Шефер к тому же не учитывает возможность сильной инфляции, в результате которой высокая доходность рынка лишь компенсирует рост цен – как это было в 1966-1981 годах в США.

Далее он говорит о диверсификации, однако советует не брать более 10 акций, поскольку иначе за ними становится сложно наблюдать (насколько помню, снова дословная цитата Линча). А как насчет индексного взаимного фонда, Бодо? Покупка целого рынка Шефером даже не упоминается, поскольку и Линч ничего об индексах не пишет. Между тем первому индексному фонду Vanguard на момент выхода книги Шефера уже более 20 лет, пять лет назад вышла книга Армстронга о портфельной теории… но кому они интересны, когда в 1998 году уже раздут гораздо более занимательный пузырь доткомов?

Мое мнение

Для меня Шефер плох и как мотиватор, и как наставник для инвестора. Общий принцип: экономь, не бери разорительных кредитов и вкладывай в активы – аксиома множества авторов. Шефер же нагружает свою книгу обилием советов, однако практические примеры рядом с ними редки.

У меня вообще не осталось представления, как именно Шефер сделал свой капитал. Сведения о нем прерывисты: был толстым, ненавидел бег, имел дешевую машину с отломанной ручкой; слышал у отца-адвоката жалобы на бедность, переехал в США подростком, нашел наставников, посещал какие-то дорогие семинары, которые себя окупали… Кийосаки свои сделки с недвижимостью расписывает с указанием места, времени и цены покупки и продажи дома.

Акции в книге Шефера – по сути единственный универсальный метод увеличения капитала, однако сам Шефер пользуется чужим опытом и скорее всего денег на акциях (как и Кийосаки) не сделал. Зато он активно учит в них вкладывать и оперирует огромной доходностью, вписывая миллион в указанный им срок. Разумно: название “миллион за 7 лет” будет куда лучше раскупаться, чем миллион за семьдесят. Автор молодец, что изменил свою жизнь и заработал – но как наставник он меня совершенно не впечатлил.

Кроме пары интересных примеров я ничего не вынес из этой книги. Но это не значит, что не вынесете вы – каждая книга может быть эффективной в определенный момент времени, для определенного уровня знаний. Если вас не отталкивает обилие советов, ключевых идей и вам нужен больше эмоциональный заряд, чем четкий план, куда именно вложить деньги – то может быть, эта книга для вас.

Портфельные инвестиции через Газпромбанк — это удобный и надежный способ приумножить свой капитал, снизив риски за счет диверсификации активов. Банк предоставляет широкий выбор инвестиционных инструментов и профессиональное сопровождение на всех этапах инвестирования, что делает его привлекательным для тех, кто хочет инвестировать на долгосрочную перспективу.

Пример стратегии портфельных инвестиций

Предположим, что вы решите инвестировать 1 миллион рублей через Газпромбанк. Ваша стратегия будет заключаться в следующем:

- 40% в облигации (для стабильного дохода).

- 30% в акции крупных российских и международных компаний (для роста капитала).

- 20% в ПИФы (для диверсификации).

- 10% в золото или другие альтернативные активы (для хеджирования рисков).

Такой подход позволяет уменьшить возможные потери, если один из рынков или активов окажется неудачным, и обеспечит сбалансированную доходность.